LEXNAVARRA

LEY FORAL 6/2017, DE 9 DE MAYO, DE MODIFICACIÓN PARCIAL DEL TEXTO REFUNDIDO DE LA LEY FORAL DEL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS, APROBADO POR DECRETO FORAL LEGISLATIVO 4/2008, DE 2 DE JUNIO

BON N.º 96 - 19/05/2017

- Preámbulo

- Artículo Único. Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas.

- Disposición Final Primera. Modificación de la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los Derechos a la Inclusión Social y a la Renta Garantizada.

- Disposición Final Segunda. Habilitación normativa.

- Disposición Final Tercera. Entrada en vigor.

I

Con esta Ley Foral de modificación parcial del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas , el sistema de garantía de rentas de Navarra da un paso muy relevante en el aumento de su capacidad protectora, mejorando significativamente la renta disponible de las personas que perciben las pensiones más bajas y extendiendo ampliamente su ámbito de aplicación. Así, se amplía a las pensiones de jubilación el sistema fiscal de deducciones adicionales aplicado hasta ahora a las pensiones de viudedad, a la par que se mejora el de estas; de este modo se verá aumentada la renta disponible de todas estas personas contribuyendo a una mejora en sus condiciones de vida.

En el caso de las deducciones por pensiones de viudedad se hace preciso llevar a cabo una modificación normativa dado lo dispuesto en la disposición transitoria segunda del Real Decreto 742/2016, de 30 de diciembre, por el que se fija el salario mínimo interprofesional (SMI) para 2017 , de no afectación de la nueva cuantía del SMI a las referencias contenidas en normas no estatales. Se considera oportuno que esta deducción por pensiones de viudedad tenga como referencia una cuantía equivalente al SMI de 2017, lo que supone un incremento de un 8% respecto a la de 2016.

La introducción de la deducción para pensiones de jubilación llevara aparejado un aumento progresivo hasta la plena convergencia en 2019 con las cuantías aplicadas a la deducción por pensiones de viudedad; así en 2017 la deducción tendrá como cuantía de referencia una equivalente al SMI de 2016 incrementado en un 2%, en 2018 un 3% y finalmente en 2019 las cuantías quedarán asimiladas con otro 3% de incremento.

Además de estas medidas, se introduce en la norma el cómputo de otras rentas del sujeto pasivo y de la unidad familiar en la que se inscribe, para la determinación del derecho a la deducción, por lo que se mejora asimismo el efecto redistributivo y la focalización de esfuerzo fiscal en los colectivos que más lo necesitan.

Igualmente con esta ley foral se garantiza para el futuro que estos mínimos de rentas disponibles de todas las personas pensionistas se revaloricen automáticamente con el valor mayor entre el acumulado del incremento del Índice de Precios de Consumo (IPC) en Navarra y el de los salarios medios de Navarra, en los términos que reglamentariamente se establezcan, de modo que se mantenga la capacidad adquisitiva de las personas que perciben las pensiones más bajas, superando la referencia del SMI, que está sujeto a la decisión política del Gobierno de España y de las Cortes Generales y que no garantiza que siga la evolución de los precios.

La extensión de las deducciones fiscales a todas las personas perceptoras de pensiones de jubilación es una aspiración reiteradamente expresada que supone asumir plenamente el compromiso de garantizar unos ingresos dignos para todos y todas las pensionistas. Con esa medida fiscal la política social de Navarra gana también en coherencia y en equidad, superando definitivamente un tratamiento desfavorable respecto de las pensiones de viudedad, que nunca fue adecuadamente justificado.

El tratamiento fiscal de estas pensiones se articula asimismo con otras medidas de protección social como la Renta Garantizada o el tratamiento de las pensiones no contributivas, con un planteamiento que mejora la coherencia de el conjunto del sistema de garantía de rentas con el objetivo de asegurar unos ingresos dignos adecuados para cada una de las situaciones.

II

En ese marco, la ley foral modifica el artículo 68 del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, cuyo título pretende ser significativo: se refiere a las deducciones por pensiones de viudedad y por pensiones de jubilación contributivas. Esto es, la nueva regulación de estas deducciones, contenida en dicho artículo, abarca las relativas a las pensiones de viudedad (de la Seguridad Social con complemento a mínimos y sin complemento a mínimos, y del SOVI) y a las pensiones de jubilación en su modalidad contributiva.

El artículo se compone de dos letras. La letra A) contempla las deducciones por pensiones de viudedad y se divide en cuatro apartados.

El apartado 1 se ocupa de la deducción por pensiones de viudedad con derecho a complementos por mínimos. En este apartado el hecho más significativo es que la deducción se desliga del importe del Salario Mínimo Interprofesional (SMI) y se establece que, cuando el importe de la pensión sea inferior a la cantidad de 9.906,40 euros, se podrá practicar una deducción por la diferencia negativa entre la cuantía de la pensión percibida, incluido en su caso el complemento por maternidad regulado en el artículo 60 del Texto Refundido de la Ley General de la Seguridad Social, y la citada cantidad de 9.906,40 euros.

Los apartados 2 y 3 recogen, respectivamente, la deducción por pensiones de viudedad sin derecho a complementos por mínimos y la deducción por pensiones de viudedad del Seguro Obligatorio de Vejez e Invalidez (SOVI).

Los cambios que se producen son dos. Además del ya reseñado de la desvinculación del Salario Mínimo Interprofesional (SMI) y de que el importe de la deducción se remite a la cantidad de 9.906,40 euros, la otra novedad es que se establece un límite de rentas y de patrimonio para el disfrute de las deducciones. Así, se dispone que para poder practicar estas deducciones será preciso que el sujeto pasivo no esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y además no haya percibido en el periodo impositivo otras rentas, incluidas la exentas, que, sumadas a la pensión de viudedad y a la propia deducción, supongan una cantidad total superior a 17.022,60 euros. Se precisa también que, en caso de que la suma de las rentas mencionadas supere ese límite, el exceso disminuirá el importe de la deducción en la cuantía necesaria hasta anularla, en su caso.

También se indica que, en el supuesto de que el sujeto pasivo estuviera integrado en una unidad familiar, para poder practicar la deducción, será necesario que ningún miembro de la citada unidad familiar esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y, además, el límite de rentas será de 19.812,80 euros y se referirá al conjunto de la unidad familiar, reduciendo en su caso la deducción en los términos establecidos en el supuesto de sujeto pasivo no integrado en una unidad familiar.

Por último se dispone que en el límite de rentas no se incluirán las ayudas públicas para evitar la pobreza energética o la pérdida de la vivienda, percibidas en hogares de especial vulnerabilidad económica o en riesgo de exclusión social.

En el apartado 4 de esta letra se recogen las normas generales aplicables a las deducciones por pensiones de viudedad y merece destacarse que las tres deducciones serán incompatibles con la percepción de la prestación de renta garantizada regulada en la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos de inclusión social y a la renta garantizada , si bien cuando la prestación de renta garantizada no se hubiera percibido durante todo el periodo impositivo, las deducciones fiscales se calcularán de forma proporcional al número de días en los que no se haya percibido la mencionada prestación.

Adicionalmente, se precisa que las cantidades a tener en cuenta para el cálculo de la deducción y para el límite de rentas se actualizarán con el valor mayor entre el acumulado del incremento del Índice de Precios de Consumo (IPC) en Navarra y el de los salarios medios de Navarra en los términos que reglamentariamente se establezcan.

La letra B) del artículo 68 se ocupa de regular las tres novedosas deducciones por pensiones de jubilación en su modalidad contributiva; las deducciones por pensiones de jubilación con derecho a complementos por mínimos, las deducciones por pensiones de jubilación sin derecho a complementos por mínimos, y las deducciones por pensiones de vejez del Seguro Obligatorio de Vejez e Invalidez (SOVI).

En lo relativo a los tres supuestos, en el año 2017 la deducción fiscal se calculará por la diferencia negativa entre la cuantía de la pensión percibida, incluido en su caso el complemento por maternidad regulado en el artículo 60 del Texto Refundido de la Ley General de la Seguridad Social, y la cantidad de 9.356,30 euros. En el año 2018 esta última se calculará aplicando al importe de 9.631,40 euros el Índice de Precios de Consumo (IPC) del año 2017. En el año 2019 dicha cantidad se calculará aplicando al importe de 9.906,40 euros el Índice de Precios de Consumo (IPC) de los años 2017 y 2018. En los años siguientes la cantidad será la que corresponda al aplicar a la del año anterior Índice de Precios de Consumo (IPC).

En cuanto al límite de rentas, la regulación es idéntica a la de la letra A), es decir, será necesario que el sujeto pasivo no esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y además no haya percibido en el periodo impositivo otras rentas, incluidas la exentas, que, sumadas a la pension de viudedad y a la propia deducción, supongan una cantidad total superior a 17.022,60 euros. Se precisa también que, en caso de que las rentas mencionadas superen ese límite, el exceso disminuirá el importe de la deducción en la cuantía necesaria hasta anularla, en su caso.

En lo relativo a las normas generales aplicables a las deducciones por pensiones de jubilación reguladas en la letra B), se dispone igualmente que las tres deducciones serán incompatibles con la percepción de la prestación de renta garantizada. En contraposición a lo dispuesto en la letra A), estas deducciones no podrán abonarse de forma anticipada. Finalmente se establecen unas reglas para que las cantidades a tener en cuenta para el cálculo de la deducción y para el límite de rentas se actualicen anualmente.

También se introducen modificaciones en el artículo 68 bis, dedicado a la deducción fiscal por pensiones no contributivas de jubilación. Como es sabido, el sujeto pasivo que percibe una pensión de jubilación en su modalidad no contributiva y, a la vez, reúne los requisitos para la percepción de la renta garantizada, podrá practicar una deducción fiscal por el importe anual de la renta garantizada que le hubiera correspondido. Con el fin de garantizar el acceso al derecho a la inclusión social y a la renta garantizada de todas las personas, se incluye un nuevo párrafo en el apartado 1 del citado artículo en el que se precisa que la deducción se practicará de conformidad con lo previsto en el segundo párrafo del apartado 2 de la disposición adicional primer de la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos a la inclusión social y a la renta garantizada, esto es, solo se tendrá derecho a la deducción fiscal cuando no haya otro miembro de la familia que pueda acceder a la renta garantizada por el procedimiento ordinario.

Por otro lado, la ley foral también recoge especialidades significativas en cuanto a las obligaciones de retención y de información sobre las cantidades satisfechas por entidades sin ánimo de lucro, siempre que tengan el carácter de rendimientos del trabajo y vayan dirigidas a la promoción y práctica de actividades deportivas, así como a la realización de proyectos y actividades culturales.

Para ello, se añade una disposición adicional quincuagésima tercera en la que se establece que en cantidades iguales o inferiores a 3.600 euros anuales por preceptor no existirá obligación de retención ni de inclusión en el correspondiente modelo informativo. Estas excepciones o particularidades se introducen en aras a la sencillez y a la facilidad de cumplimiento de la norma tributaria; y teniendo en cuenta, además, que estas retribuciones de pequeña cuantía tienen a menudo una parte importante de compensación de gastos de desplazamiento y de utilización de material.

Por el contrario, las cantidades superiores a 3.600 euros anuales por perceptor estaran sujetas al régimen tributario general respecto de la sujeción a retención y de la obligación de información. Se especifica además que, aunque con arreglo a la tabla de porcentajes de retención no estuviesen sujetas a ésta, se practicará en todo caso una retención o ingreso a cuenta del 2 por 100 sobre la totalidad del rendimiento íntegro satisfecho.

Finalmente, y con objeto de realizar determinadas correcciones técnicas, se modifican algunos preceptos de la Ley Foral 15/2016, de 11 de noviembre , por la que se regulan los derechos a la Inclusión Social y a la Renta Garantizada, en los términos que recoge la disposición final primera.

Artículo Único. Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas.

Con efectos a partir de 1 de enero de 2017, los preceptos del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Decreto Foral Legislativo 4/2008, de 2 de junio , que a continuación se relacionan, quedarán redactados del siguiente modo:

Uno. Artículo 68 . Deducciones por pensiones de viudedad y por pensiones de jubilación contributivas.

A) Deducciones por pensiones de viudedad.

1. Deducción por pensiones de viudedad con derecho a complementos por mínimos.

1.º Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de viudedad que tenga derecho a los complementos por mínimos a que se refiere el artículo 59 del Texto Refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 8/2015, de 30 de octubre, podrá practicar una deducción por la diferencia negativa entre la cuantía mínima anual fijada para la clase de pensión de que se trate, sumando, en su caso, el complemento por maternidad regulado en el artículo 60 del mencionado texto refundido, y la cantidad de 9.906,40 euros.

2.º En los supuestos en los que tenga lugar la concurrencia de la pensión de viudedad con otras pensiones, la deducción vendrá determinada por la diferencia negativa entre la suma de las cuantías de las pensiones percibidas, incluido en su caso el complemento por maternidad, y la cantidad de 9.906,40 euros.

3.º Se podrá solicitar del departamento competente en materia de Servicios Sociales el abono de la deducción de forma anticipada. En este supuesto no se aplicará deducción respecto de la cuota diferencial del impuesto.

Reglamentariamente se regulará el procedimiento para la práctica de esta deducción, así como para la solicitud y obtención de su abono de forma anticipada. En dicha reglamentación se podrá establecer, con base en criterios de eficiencia en la gestión, un mínimo por debajo del cual no se percibirá el abono de la deducción de forma anticipada.

2. Deducción por pensiones de viudedad sin derecho a complementos por mínimos.

1.º Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de viudedad de la Seguridad Social en su modalidad contributiva superior a la cuantía mínima anual fijada para la clase de pensión de que se trate e inferior a la cantidad de 9.906, 40 euros, podrá practicar una deducción por la diferencia negativa entre la cuantía anual de la pensión percibida, incluido en su caso el complemento por maternidad regulado en el artículo 60 del mencionado texto refundido, y la citada cantidad de 9.906,40 euros.

2.º En los supuestos en los que tenga lugar la concurrencia de la pensión de viudedad con otras pensiones, la deducción vendrá determinada por la diferencia negativa entre la suma de las cuantías de las pensiones percibidas, incluido en su caso el complemento por maternidad, y la cantidad de 9.906,40 euros.

3.º Para poder practicar esta deducción será preciso que el sujeto pasivo no esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y además no haya percibido en el periodo impositivo otras rentas, incluidas la exentas, que, sumadas a la pensión de viudedad y a la propia deducción, supongan una cantidad total superior a 17.022,60 euros.

En caso de que las rentas mencionadas superen ese límite, el exceso disminuirá el importe de la deducción en la cuantía necesaria hasta anularla, en su caso.

En el supuesto de que el sujeto pasivo estuviera integrado en una unidad familiar, para poder practicar la deducción, ningún miembro de ésta deberá estar obligado a presentar declaración por el Impuesto sobre el Patrimonio y, además, el límite de rentas establecido en el primer párrafo será de 19.812,80 euros y se referirá al conjunto de la unidad familiar, reduciendo en su caso la deducción en los términos establecidos en el segundo párrafo.

Para determinar el límite de rentas establecido en los párrafos anteriores, no se incluirán las ayudas públicas para evitar la pobreza energética o la pérdida de la vivienda, percibidas en hogares de especial vulnerabilidad económica o en riesgo de exclusión social.

4.º La deducción regulada en este apartado 2 no podrá abonarse de forma anticipada.

Reglamentariamente se regulará el procedimiento para la práctica de esta deducción.

3. Deducción por pensiones de viudedad del Seguro Obligatorio de Vejez e Invalidez (SOVI).

1.º Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de viudedad del Seguro Obligatorio de Vejez e Invalidez (SOVI) podrá practicar una deducción por la diferencia negativa entre la cuantía anual de la pensión percibida, incluido en su caso el complemento por maternidad regulado en el artículo 60 del mencionado Texto Refundido, y la cantidad de 9.906,40 euros.

2.º En los supuestos en los que tenga lugar la concurrencia de la pensión de viudedad del Seguro Obligatorio de Vejez e Invalidez (SOVI) con otras pensiones, la deducción vendrá determinada por la diferencia negativa entre la suma de las cuantías de las pensiones percibidas, incluido en su caso el complemento por maternidad, y la cantidad de 9.906,40 euros.

3.º Para poder practicar esta deducción será preciso que el sujeto pasivo no esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y además no haya percibido en el periodo impositivo otras rentas, incluidas la exentas, que, sumadas a la pensión de viudedad y a la propia deducción, supongan una cantidad total superior a 17.022,60 euros.

En caso de que las rentas mencionadas superen ese límite, el exceso disminuirá el importe de la deducción en la cuantía necesaria hasta anularla, en su caso.

En el supuesto de que el sujeto pasivo estuviera integrado en una unidad familiar, para poder practicar la deducción, ningún miembro de esta deberá estar obligado a presentar declaración por el Impuesto sobre el Patrimonio y, además, el límite de rentas establecido en el primer párrafo será de 19.812,80 euros y se referirá al conjunto de la unidad familiar, reduciendo en su caso la deducción en los términos establecidos en el segundo párrafo.

Para determinar el límite de rentas establecido en los párrafos anteriores, no se incluirán las ayudas públicas para evitar la pobreza energética o la pérdida de la vivienda, percibidas en hogares de especial vulnerabilidad económica o en riesgo de exclusión social.

4.º Se podrá solicitar del departamento competente en materia de Servicios Sociales el abono de la deducción de forma anticipada. En este supuesto no se aplicará deducción respecto de la cuota diferencial del impuesto.

Reglamentariamente se regulará el procedimiento para la práctica de esta deducción, así como para la solicitud y obtención de su abono de forma anticipada. En dicha reglamentación se podrá establecer, con base en criterios de eficiencia en la gestión, un mínimo por debajo del cual no se percibirá el abono de la deducción de forma anticipada.

4. Normas generales aplicables a las deducciones de la letra A).

1.ª A efectos del cálculo de las deducciones reguladas en esta letra, cuando la pensión de viudedad o cualquiera de las pensiones concurrentes no se hubiera percibido durante todo el periodo impositivo, su importe se elevará al año. En este supuesto la deducción se calculará de forma proporcional al número de días en que se tenga derecho al cobro de la pensión de viudedad durante el periodo impositivo.

2.ª Las deducciones reguladas en esta letra serán incompatibles con la percepción de la prestación de renta garantizada regulada en la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos de inclusión social y a la renta garantizada.

No obstante, cuando la prestación de renta garantizada no se hubiera percibido durante todo el periodo impositivo, las deducciones se calcularán de forma proporcional al número de días en los que no se haya percibido la mencionada prestación.

3.ª Las cantidades de 9.906,40, 17.022,60 y de 19.812,80 euros a las que se hace referencia en esta letra A), se aplicarán en el año 2017. En los años siguientes la actualización anual de las cuantías se realizará con el valor mayor entre el acumulado del incremento del IPC en Navarra y el de los salarios medios de Navarra en los términos que reglamentariamente se establezcan.

B) Deducciones por pensiones de jubilación en su modalidad contributiva.

1. Deducciones por pensiones de jubilación en su modalidad contributiva con derecho a complementos por mínimos.

1.º Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de jubilación de la Seguridad Social en su modalidad contributiva que tenga derecho a los complementos por mínimos a que se refiere el artículo 59 del Texto Refundido de la Ley General de la Seguridad Social, podrá practicar una deducción por la diferencia negativa entre la cuantía mínima anual fijada para la clase de pensión de que se trate, sumando, en su caso, el complemento por maternidad regulado en el artículo 60 del mencionado texto refundido, y la cantidad de 9.356,30 euros.

2.º En los supuestos en los que tenga lugar la concurrencia de la pensión de jubilación con otras pensiones, la deducción vendrá determinada por la diferencia negativa entre la suma de las cuantías de las pensiones percibidas, incluido en su caso el complemento por maternidad, y la cantidad de 9.356,30 euros.

2. Deducciones por pensiones de jubilación en su modalidad contributiva sin derecho a complementos por mínimos.

1.º Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de jubilación de la Seguridad Social en su modalidad contributiva superior a la cuantía mínima anual fijada para la clase de pensión de que se trate e inferior a la cantidad de 9.356,30 euros, podrá practicar una deducción por la diferencia negativa entre la cuantía anual de la pensión percibida, incluido en su caso el complemento por maternidad regulado en el artículo 60 del mencionado texto refundido, y la citada cantidad de 9.356,30 euros.

2.º En los supuestos en los que tenga lugar la concurrencia de la pensión de jubilación con otras pensiones, la deducción vendrá determinada por la diferencia negativa entre la suma de las cuantías de las pensiones percibidas incluido en su caso el complemento por maternidad y la cantidad de 9.356,30 euros.

3.º Para poder practicar esta deducción será preciso que el sujeto pasivo no esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y además no haya percibido en el periodo impositivo otras rentas, incluidas la exentas, que, sumadas a la pensión de jubilación y a la propia deducción, supongan una cantidad total superior a 17.022,60 euros.

En caso de que las rentas mencionadas superen ese límite, el exceso disminuirá el importe de la deducción en la cuantía necesaria hasta anularla, en su caso.

En el supuesto de que el sujeto pasivo estuviera integrado en una unidad familiar, para poder practicar la deducción, ningún miembro de ésta deberá estar obligado a presentar declaración por el Impuesto sobre el Patrimonio y, además, el límite de rentas establecido en el primer párrafo será de 19.812,80 euros y se referirá al conjunto de la unidad familiar, reduciendo en su caso la deducción en los términos establecidos en el segundo párrafo.

Para determinar el límite de rentas establecido en los párrafos anteriores, no se incluirán las ayudas públicas para evitar la pobreza energética o la pérdida de la vivienda, percibidas en hogares de especial vulnerabilidad económica o en riesgo de exclusión social.

3. Deducciones por pensiones de vejez del Seguro Obligatorio de Vejez e Invalidez (SOVI):

1.º Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de vejez del Seguro Obligatorio de Vejez e Invalidez (SOVI) podrá practicar una deducción por la diferencia negativa entre la cuantía anual de la pensión percibida, incluido en su caso el complemento por maternidad regulado en el artículo 60 del mencionado texto refundido, y la cantidad de 9.356,30 euros.

2.º En los supuestos en los que tenga lugar la concurrencia de la pensión de vejez del Seguro Obligatorio de Vejez e Invalidez (SOVI) con otras pensiones, la cuantía de la deducción vendrá determinada por la diferencia negativa entre la suma de las cuantías de las pensiones percibidas incluido en su caso el complemento por maternidad y la cantidad de 9.356,30 euros.

3.º Para poder practicar esta deducción será preciso que el sujeto pasivo no esté obligado a presentar declaración por el Impuesto sobre el Patrimonio y además no haya percibido en el periodo impositivo otras rentas, incluidas la exentas, que, sumadas a la pensión de viudedad y a la propia deducción, supongan una cantidad total superior a 17.022,60 euros.

En caso de que las rentas mencionadas superen ese límite, el exceso disminuirá el importe de la deducción en la cuantía necesaria hasta anularla, en su caso.

En el supuesto de que el sujeto pasivo estuviera integrado en una unidad familiar, para poder practicar la deducción, ningún miembro de ésta deberá estar obligado a presentar declaración por el Impuesto sobre el Patrimonio y, además, el límite de rentas establecido en el primer párrafo será de 19.812,80 euros y se referirá al conjunto de la unidad familiar, reduciendo en su caso la deducción en los términos establecidos en el segundo párrafo.

Para determinar el límite de rentas establecido en los párrafos anteriores, no se incluirán las ayudas públicas para evitar la pobreza energética o la pérdida de la vivienda, percibidas en hogares de especial vulnerabilidad económica o en riesgo de exclusión social.

4. Normas generales aplicables a las deducciones de la letra B).

1.ª A efectos del cálculo de las deducciones reguladas en esta letra, cuando la pensión de jubilación o cualquiera de las pensiones concurrentes no se hubieran percibido durante todo el periodo impositivo, su importe se elevará al año. En este supuesto la deducción se calculará de forma proporcional al número de días en que se tenga derecho al cobro de la pensión de jubilación durante el periodo impositivo.

2.ª Las deducciones reguladas en esta letra serán incompatibles con la percepción de la prestación de renta garantizada regulada en la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos de inclusión social y a la renta garantizada.

No obstante, cuando la prestación de renta garantizada no se hubiera percibido durante todo el periodo impositivo, las deducciones se calcularán de forma proporcional al número de días en los que no se haya percibido la mencionada prestación.

3.ª Las deducciones reguladas en esta letra no podrán abonarse de forma anticipada.

Reglamentariamente se regulará el procedimiento para la práctica de esta deducción.

4.ª a) Cantidades a tener en cuenta para el cálculo de la deducción:

La cantidad de 9.356,30 euros a la que se hace referencia en los apartados anteriores de esta letra, se aplicará en el año 2017.

En el año 2018 dicha cantidad se calculará aplicando al importe de 9.631,40 euros el valor mayor entre el acumulado del incremento del IPC en Navarra y el de los salarios medios de Navarra del año 2017, en los términos que reglamentariamente se establezcan.

En el año 2019 dicha cantidad se calculará aplicando al importe de 9.906,40 euros el valor mayor entre el acumulado del incremento del IPC en Navarra y el de los salarios medios de Navarra de los años 2017 y 2018, en los términos que reglamentariamente se establezcan.

En los años siguientes la cantidad será la que corresponda al aplicar a la del año anterior el valor mayor entre el acumulado del incremento del IPC en Navarra y el de los salarios medios de Navarra, en los términos que reglamentariamente se establezcan.

b) Cantidades a tener en cuenta para el cálculo del límite de rentas:

Las cantidades de 17.022,60 y 19.812,80 euros a las que se hace referencia en los apartados 2.3.º y 3.3.º de esta letra se aplicarán en el año 2017. En los años siguientes se actualizarán con el valor mayor entre el acumulado del incremento del IPC en Navarra y el de los salarios medios de Navarra, en los términos que reglamentariamente se establezcan.

Dos. Artículo 68 bis . Deducción por pensiones no contributivas de jubilación.

1. Una vez fijada la correspondiente cuota diferencial, el sujeto pasivo que perciba una pensión de jubilación en su modalidad no contributiva regulada en los artículos 369 a 372 del Texto Refundido de la Ley de la Seguridad Social y reúna los requisitos para la percepción de la renta garantizada establecidos en el artículo 5 de la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos a la inclusión social y a la renta garantizada, podrá practicar una deducción por el importe anual de la renta garantizada que le hubiera correspondido.

La deducción se practicará de conformidad con lo previsto en el segundo párrafo del apartado 2 de la Disposición adicional primera de la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos a la inclusión social y a la renta garantizada.

2. Se podrá solicitar del departamento competente en materia de Servicios Sociales el abono de la deducción de forma anticipada. En este supuesto no se aplicará deducción respecto de la cuota diferencial del impuesto.

Reglamentariamente se regulará el procedimiento para la práctica de esta deducción, así como para la solicitud y obtención de su abono de forma anticipada.

Tres. Modificación de la disposición adicional quincuagésima segunda .

Disposición Adicional Quincuagésima Segunda.-Tratamiento fiscal de las cantidades percibidas por la devolución de las cláusulas de limitación de tipos de interés de préstamos derivadas de acuerdos celebrados con las entidades financieras o del cumplimiento de sentencias o laudos arbitrales.

Con efectos desde el 1 de enero de 2017:

1. No se integrará en la base imponible de este impuesto la devolución derivada de acuerdos celebrados con entidades financieras, en efectivo o a través de otras medidas de compensación, junto con sus correspondientes intereses indemnizatorios, de las cantidades previamente satisfechas a aquellas en concepto de intereses por la aplicación de cláusulas de limitación de tipos de interés de préstamos.

2. Las cantidades previamente satisfechas por el contribuyente objeto de la devolución prevista en el apartado 1 anterior tendrán el siguiente tratamiento fiscal:

a) Cuando tales cantidades, en ejercicios anteriores, hubieran formado parte de la base de la deducción por inversión en vivienda habitual, se perderá el derecho a practicar la deducción en relación con las mismas, debiendo sumar a la cuota líquida, devengada en el ejercicio en el que se hubiera celebrado el acuerdo con la entidad financiera, exclusivamente las cantidades indebidamente deducidas en los ejercicios respecto de los que no hubiera prescrito el derecho de la Administración para determinar la deuda tributaria mediante la oportuna liquidación, sin inclusión de intereses de demora.

No resultará de aplicación la adición prevista en el párrafo anterior respecto de la parte de las cantidades que se destine directamente por la entidad financiera, tras el acuerdo con el contribuyente afectado, a minorar el principal del préstamo.

b) Cuando tales cantidades hubieran tenido la consideración de gasto deducible en ejercicios anteriores respecto de los que no hubiera prescrito el derecho de la Administración para determinar la deuda tributaria mediante la oportuna liquidación, se perderá tal consideración, debiendo practicarse autoliquidación complementaria correspondiente a tales ejercicios, sin sanción, ni intereses de demora, ni recargo alguno en el plazo comprendido entre la fecha del acuerdo y la finalización del siguiente plazo de presentación de autoliquidación por este impuesto.

c) Cuando tales cantidades hubieran sido satisfechas por el contribuyente en ejercicios cuyo plazo de presentación de autoliquidación por este impuesto no hubiera finalizado con anterioridad al acuerdo de devolución de las mismas celebrado con la entidad financiera, así como las cantidades a que se refiere el segundo párrafo de la letra a) anterior, no formarán parte de la base de deducción por inversión en vivienda habitual ni tendrán la consideración de gasto deducible.

3. Lo dispuesto en los apartados anteriores será igualmente de aplicación cuando la devolución de cantidades a que se refiere el apartado 1 anterior hubiera sido consecuencia de la ejecución o cumplimiento de sentencias judiciales o laudos arbitrales.

4. Las entidades financieras estarán obligadas a remitir a la Hacienda Foral de Navarra certificado que recoja los términos de los acuerdos extrajudiciales o de la ejecución o cumplimiento de sentencias judiciales o laudos arbitrales, a fin de facilitar la gestión tributaria de las medidas dispuestas en los apartados anteriores.

A tal fin, deberán informar:

-De las cantidades que se devuelvan, sea cual sea la forma elegida (devolución en efectivo, minoración del préstamo, u otras), con desglose de las anualidades a las que se corresponda.

-De la identidad del contribuyente o contribuyentes afectados.

El incumplimiento de esta obligación de información será constitutivo de infracción tributaria de conformidad con lo establecido en los artículos 72 y 74 de la Ley Foral 13/2000, de 14 de diciembre, General Tributaria.

Cuatro. Adición de una disposición adicional quincuagésima tercera .

Disposición adicional quincuagésima tercera.-Actividades relacionadas con los servicios deportivos y culturales: especialidades en cuanto a la obligación de retención y de información.

1. Ámbito de aplicación.

a) Cantidades que tengan el carácter de rendimientos del trabajo satisfechas por las entidades sin ánimo de lucro que tengan por objeto la promoción y la práctica de actividades deportivas, en el supuesto de que las personas perceptoras sean deportistas, entrenadores o entrenadoras, o presten servicios sanitarios, de arbitraje o similares, en cuanto sus prestaciones de servicios se encuentren relacionados con la práctica del deporte.

b) Cantidades que tengan el carácter de rendimientos del trabajo satisfechas por las entidades sin ánimo de lucro que tengan por objeto la promoción y la realización de proyectos y actividades culturales, en el supuesto de que las personas perceptoras presten servicios que se encuentren relacionados con dichos proyectos y actividades, tales como los servicios vinculados al patrimonio histórico y cultural; los museos, espacios culturales y bibliotecas; así como el folclore, el teatro, las artes escénicas y audiovisuales.

2. Especialidades en cuanto a las obligaciones de retención y de información por parte de la entidad pagadora.

a) Cantidades iguales o inferiores a 3.600 euros anuales por persona perceptora:

No existirá obligación de retener ni de incluirlas en el correspondiente modelo informativo.

b) Cantidades superiores a 3.600 euros anuales por persona perceptora: la totalidad del importe satisfecho seguirá el régimen tributario general respecto de la sujeción a retención y de la obligación de información en el correspondiente modelo informativo.

No obstante, aunque con arreglo a la tabla de porcentajes de retención no estuvieran sujetos a esta, se practicará en todo caso una retención o ingreso a cuenta del 2 por 100 sobre el rendimiento íntegro satisfecho.

La retención que deba practicarse se efectuará sobre la totalidad del rendimiento satisfecho. En el supuesto de que hasta el momento de alcanzar la cuantía de 3.600 euros no se hubiese realizado retención alguna, deberá procederse a su regularización, de forma que al final del año el importe retenido sea el resultado de aplicar el 2 por 100 al importe íntegro satisfecho.

3. Obligación de presentar declaración por el Impuesto sobre la Renta de las Personas Físicas por parte de la persona perceptora.

Respecto de la obligación de declarar en este Impuesto por parte de los sujetos pasivos perceptores, se estará a lo dispuesto en la normativa general del Impuesto sobre la Renta de las Personas Físicas.

Disposición Final Primera. Modificación de la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los Derechos a la Inclusión Social y a la Renta Garantizada.

Con efectos a partir de la entrada en vigor de esta ley foral, los preceptos de la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los Derechos a la Inclusión Social y a la Renta Garantizada , que a continuación se relacionan, tendrán el siguiente contenido:

Uno. La letra b) del artículo 5 :

“b) Residir en la Comunidad Foral de Navarra al menos con dos años de antelación a la fecha de presentación de la solicitud o un año en los casos en los que en la unidad familiar hubiera menores o personas dependientes o con una discapacidad igual o superior al 65%”.

Dos. El apartado 3 del artículo 6 :

“3. Con carácter general, la unidad familiar será la perceptora de la Renta Garantizada y le corresponderá una única prestación. Excepcionalmente se podrán percibir dos Rentas Garantizadas cuando existan varios núcleos familiares en la misma unidad familiar y alguno de ellos incluya a menores o a personas dependientes o con una discapacidad igual o superior al 65%”.

Tres. La letra e) del artículo 10 :

“e) Pensiones o prestaciones análogas de miembros de la unidad familiar que no pertenezcan al núcleo familiar de la persona solicitante o de hijos o hijas a cargo de esta hasta una cuantía equivalente al 45% de la Renta Garantizada mensual para una unidad perceptora de un solo miembro”.

“Artículo 12. Patrimonio no computable de la unidad familiar.

Se exceptuarán del cómputo del patrimonio al que se refiere el artículo anterior los siguientes conceptos:

a) Vivienda habitual, mobiliario de la misma, ajuar doméstico y vehículo de transporte habitual, todo ello con un límite de trescientos mil euros.

b) Bienes que constituyan instrumentos necesarios para el desarrollo de la actividad laboral o empresarial con el límite que se establezca reglamentariamente”.

Cinco. El punto 2 del artículo 13 :

“2. El valor de todos los bienes muebles sea igual o inferior al 65% de la cuantía correspondiente de Renta Garantizada para una unidad familiar de un solo miembro, en términos anuales”.

“Artículo 31. Graduación y reducción de las sanciones.

1. Las sanciones se graduarán en atención a:

a) La intencionalidad de la persona infractora.

b) La capacidad real de discernimiento de la persona infractora.

c) La cuantía económica percibida indebidamente.

d) El incumplimiento de requerimientos previos por parte de las Administraciones Públicas de Navarra.

e) Las circunstancias familiares, en particular en lo relativo a su situación económica.

f) La realización en el término de un año, a contar desde la comisión de la infracción calificada, de otra u otras infracciones de la misma o distinta naturaleza que hayan sido declaradas firmes por resolución administrativa.

g) La subsanación de los perjuicios que dieron lugar a la iniciación del procedimiento sancionador, siempre que se hubiera producido antes de la conclusión de dicho procedimiento.

2. Las sanciones se reducirán en los casos de reconocimiento de la responsabilidad y pago voluntario conforme a lo previsto en la normativa del procedimiento administrativo común”.

“Artículo 33. Potestad Sancionadora.

Para la imposición de sanciones por la Administración de la Comunidad Foral por las infracciones tipificadas en esta Ley Foral será de aplicación el procedimiento sancionador previsto en la normativa del procedimiento administrativo común.

Además de las garantías previstas en el procedimiento sancionador ordinario para salvaguardar los derechos de las personas presuntamente infractoras, estas podrán solicitar que su expediente sancionador sea visto, previa audiencia suya en la que podrá ser acompañada por quien autorice, por una comisión de verificación a efectos de valorar sus alegaciones de un modo objetivo y multidisciplinar, con una composición y funcionamiento que se establecerá reglamentariamente. Esta comisión también podrá intervenir, con el mismo procedimiento, en los casos de verificación de las alegaciones presentadas en los supuestos de suspensión cautelar”.

Ocho. Se añade un párrafo segundo al apartado 2 de la disposición adicional primera :

“El derecho a la deducción podrá ejercitarse cuando no exista en la unidad familiar del pensionista otro miembro que pueda acceder a la renta garantizada por el procedimiento ordinario”.

Nueve. Se añade una nueva disposición adicional quinta :

Disposición adicional quinta.-Procedimiento de la Sección 2.ª del Capítulo III.

“El procedimiento previsto en la sección 2.ª del capítulo III se sustanciará por medios electrónicos en los términos previstos en la normativa del procedimiento administrativo común”.

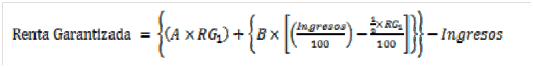

Diez. El apartado 1 de la disposición transitoria segunda :

“1. En tanto no se desarrolle reglamentariamente el artículo 14 en sus apartados 1 y 2, las personas perceptoras de Renta Garantizada que accedan a un empleo por cuenta propia o por cuenta ajena, o que aumenten la actividad económica que tenían, no verán computados los nuevos ingresos conseguidos si el empleo es inferior a treinta días; en caso contrario se computará, con carácter progresivo, una parte de las cuantías de ingresos igual o superiores al 50% de la Renta Garantizada para una sola persona, para lo cual se calculará la Renta Garantizada del siguiente modo:

A: factor corrector de 0,50 sobre los incrementos señalados en el artículo 7, por tanto los valores de A son:

Para 1 solo miembro: 1,50

Para 2 miembros: 1,85

Para 3 miembros: 2,10

Para 4 miembros: 2,25

Para 5 miembros: 2,40

Para 6 y más miembros: 2,50.

B: parámetro de progresividad de la exención de valor 10, que podrá ser actualizado anualmente junto con la actualización de las cuantías de RG1.

RG1: valor de la Renta Garantizada de un solo miembro.

Estos incentivos al empleo podrán aplicarse como máximo durante un año de percepción”.

Disposición Final Segunda. Habilitación normativa.

El Gobierno de Navarra dictará cuantas disposiciones sean necesarias para el desarrollo y aplicación de esta ley foral.

Disposición Final Tercera. Entrada en vigor.

La presente ley foral entrará en vigor el día siguiente al de su publicación en el Boletín Oficial de Navarra, con los efectos en ella previstos.