LEXNAVARRA

LEY FORAL 27/2016, DE 28 DE DICIEMBRE, POR LA QUE SE REGULAN LOS TRIBUTOS SOBRE EL JUEGO EN LA COMUNIDAD FORAL DE NAVARRA

BON N.º 251 - 31/12/2016; corr. err., BON 18/01/2017

CAPÍTULO PRIMERO. Tributos sobre el juego desarrollados mediante rifas, tómbolas, apuestas y combinaciones aleatorias, así como sobre los juegos de suerte, envite o azar

- Artículo 1. Ámbito de aplicación.

- Artículo 2. Hecho imponible.

- Artículo 3. Exenciones.

- Artículo 4. Sujetos pasivos.

- Artículo 5. Devengo.

- Artículo 6. Base imponible.

- Artículo 7. Tipo de gravamen aplicable a los juegos de casino.

- Artículo 8. Tipo de gravamen aplicable al juego del bingo.

- Artículo 9. Cuotas aplicables en los juegos mediante la explotación de máquinas o aparatos automáticos.

- Artículo 10. Tipo de gravamen aplicable a los juegos mediante apuestas.

- Artículo 11. Tipo de gravamen aplicable en los juegos de boletos y loterías.

- Artículo 12. Tipo de gravamen aplicable en los juegos de rifas, tómbolas y combinaciones aleatorias.

- Artículo 13. Obligaciones formales y materiales para el pago de los tributos.

- Artículo 14. Infracciones y sanciones.

CAPÍTULO SEGUNDO. Impuesto sobre las actividades de juego

- Artículo 15. Exacción del Impuesto sobre las actividades de juego.

- Disposición Transitoria Única. Tómbolas organizadas por entidades sociales.

- Disposición Derogatoria Única. Derogación normativa.

- Disposición Final Primera. Desarrollo reglamentario.

- Disposición Final Segunda. Entrada en vigor.

En la exacción de los tributos sobre el juego es preciso delimitar con precisión las competencias de la Comunidad Foral y las del Estado.

La competencia estatal viene establecida en la Ley 13/2011, de 27 de mayo, de regulación del juego. Esta norma legal atribuye al Estado la competencia sobre las actividades de juego que se realicen a través de medios electrónicos, informáticos, telemáticos e interactivos. Además de ello, mantiene la reserva al Estado de la actividad del juego de loterías de ámbito estatal a favor de la Sociedad Estatal Loterías y Apuestas del Estado y de la Organización Nacional de Ciegos Españoles (ONCE).

Por su parte, el artículo 44.16 de la Ley Orgánica 13/1982, de 10 de agosto, de Reintegración y Amejoramiento del Régimen Foral de Navarra, atribuye a la Comunidad Foral la competencia exclusiva en materia de casinos, juegos y apuestas, con exclusión de las apuestas mutuas deportivo-benéficas.

Con el propósito de desarrollar esta competencia exclusiva, la Ley Foral 16/2006, de 14 de diciembre, del Juego, se ocupa en su artículo 1 de regular, en el ámbito de las competencias de la Comunidad Foral de Navarra, las distintas modalidades del juego y de las apuestas.

En concordancia con la mencionada delimitación competencial, el artículo 40 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra regula las competencias de esta última en lo referente a los tributos sobre el juego. Y, más concretamente, en relación con su exacción y con la normativa a aplicar en cada caso.

Así, los apartados 1 y 2 del señalado artículo 40 establecen los puntos de conexión para fijar competencia tributaria de la Comunidad Foral en relación con los juegos que podríamos calificar de presenciales o cuyo desarrollo no excede del territorio de la Comunidad Foral.

Con arreglo a ello, el apartado 1 del mencionado artículo 40 determina que en los juegos de suerte, envite o azar la Comunidad Foral será competente para la exacción cuando el hecho imponible se realice en Navarra.

En lo tocante a los tributos sobre rifas, tómbolas, apuestas y combinaciones aleatorias, de conformidad con lo dispuesto en el apartado 2 de dicho artículo, la competencia para la exacción de la Comunidad Foral vendrá atribuida cuando la autorización deba realizarse en Navarra.

Adicionalmente, del apartado 6 del citado artículo 40 se deriva que en los tributos a los que se refieren los señalados apartados 1 y 2, la Comunidad Foral podrá dictar su propia normativa, si bien el hecho imponible y el sujeto pasivo no pueden ser diferentes de lo establecido en cada momento por el Estado.

Por otra parte, los apartados 3, 4, 5, 7 y 8 del mencionado artículo 40 delimitan la competencia de la Comunidad Foral de Navarra para la exacción del Impuesto sobre las actividades de juego de competencia estatal, es decir, las reguladas en la anteriormente citada Ley 13/2011.

Con base en todo ello, la presente ley foral viene a hacer uso de las amplias facultades que le atribuye a Navarra el Convenio Económico con el Estado en esta materia y que hasta la fecha solamente habían sido utilizadas en la aprobación de bases imponibles y tipos de gravamen en algunos tributos sobre el juego en las Leyes Forales 23/2010 y 20/2011, de modificación de diversos impuestos y otras medidas tributarias, esta última hoy en vigor, pero sin disponer de una regulación completa de aquellos tributos. También se abordan en esta norma aspectos generales relacionados con las obligaciones materiales y formales de los sujetos pasivos, así como con las infracciones y sanciones tributarias, efectuando las habilitaciones y remisiones oportunas.

En definitiva, esta ley foral tiene el propósito de dar un paso más en el proceso de desarrollo y de culminación del elenco de las muy abundantes competencias normativas y de gestión tributaria que tiene atribuidas la Comunidad Foral de Navarra.

La presente ley foral consta de quince artículos, una disposición derogatoria y dos disposiciones finales. Está estructurada en dos capítulos. El primero está dedicado a regular los tributos sobre los juegos desarrollados mediante rifas, tómbolas, apuestas y combinaciones aleatorias, así como sobre los juegos de suerte, envite o azar; mientras que el segundo aborda la exacción del Impuesto estatal sobre las actividades de juego.

De conformidad con lo establecido en el Convenio Económico con el Estado, se concreta el ámbito de aplicación de la norma y los diferentes hechos imponibles de los tributos. Una vez reguladas las exenciones, se entra a detallar la base imponible de cada una de las modalidades de juego y a fijar los diferentes tipos de gravamen.

Los dos cambios más significativos que introduce la nueva regulación se refieren a la rebaja del tipo impositivo del bingo del 25 al 20 por 100 y la subida del tipo de gravamen de las apuestas del 10 al 12 por 100.

CAPÍTULO PRIMERO. Tributos sobre el juego desarrollados mediante rifas, tómbolas, apuestas y combinaciones aleatorias, así como sobre los juegos de suerte, envite o azar

Artículo 1. Ámbito de aplicación.

Conforme a lo dispuesto en los apartados 1 y 2 del artículo 40 del Convenio Económico, le corresponde a la Comunidad Foral de Navarra la exacción de los tributos sobre el juego en los siguientes supuestos:

a) En los juegos desarrollados mediante rifas, tómbolas, apuestas y combinaciones aleatorias, cuando su autorización deba realizarse en Navarra.

b) En los juegos de suerte, envite o azar, cuando el hecho imponible se realice en Navarra.

Constituye el hecho imponible de los tributos sobre el juego la autorización, organización o celebración de las actividades de juego incluidas en el Catálogo de Juegos y Apuestas de Navarra.

Estará exenta de estos tributos la autorización, organización o celebración de los siguientes juegos:

a) Las rifas y tómbolas organizadas por entidades sin ánimo de lucro que cumplan los siguientes requisitos:

- Que les sea de aplicación el régimen fiscal previsto en la Ley Foral 10/1996, de 2 de julio, Reguladora del Régimen Tributario de las Fundaciones y de las Actividades de Patrocinio.

- Que el ingreso neto obtenido en la actividad de juego sea destinado a las actividades que constituyan su objeto social o su finalidad específica. Se entenderá por ingreso neto la diferencia entre el importe total de los ingresos procedentes del juego y las cantidades satisfechas a los jugadores por sus ganancias o premios.

- Que el importe total de los premios ofrecidos en cada organización o celebración del juego sea inferior a 10.000 euros.

b) Las rifas, tómbolas y combinaciones aleatorias en las que la base imponible no exceda de 1.800 euros. Este importe se computará de manera individual por cada una de las actividades de juego organizadas o celebradas.

1. Son sujetos pasivos las empresas de juego y las personas físicas o jurídicas titulares de autorizaciones para la organización y explotación de juegos y apuestas.

2. En otro caso, tendrán la consideración de sujetos pasivos las personas físicas o jurídicas cuyas actividades incluyan la celebración u organización de actividades de juego.

1. Los tributos sobre el juego se devengan, con carácter general, con la autorización o comunicación, en su caso. En su defecto, se devengarán con la organización o celebración del juego.

2. Cuando se trate de autorizaciones, celebraciones u organizaciones que se extiendan a periodos temporales, el devengo se producirá el primer día de cada año natural, salvo el año en que se obtenga la autorización, en el que el devengo se producirá en la fecha de su autorización.

3. En el caso del juego del bingo, el tributo se devenga en el momento del suministro de cartones a la entidad titular de la correspondiente autorización administrativa o a la empresa de servicios gestora del juego del bingo.

No obstante, en el juego del bingo con cartones virtuales o electrónicos, el tributo se devengará en el momento de su emisión en la sala de bingo.

4. Sin perjuicio de lo dispuesto en el apartado 5 del artículo 9, en el juego mediante máquinas o aparatos automáticos, una vez autorizada su explotación y con respecto a los años siguientes al de dicha autorización, el tributo se devengará el 1 de enero de cada año.

En los casos en que a fecha 1 de enero la autorización se encuentre en situación de baja administrativa, no se producirá el devengo del tributo hasta la rehabilitación de dicha autorización.

La sustitución de una máquina por otra nueva del mismo tipo y condiciones similares, realizada de forma simultánea, no devengará nueva cuota.

1. La base imponible será la siguiente:

a) En los juegos de casino, los ingresos netos que se obtengan procedentes del juego. Se entenderá por ingresos netos la diferencia entre el importe total de los ingresos procedentes del juego y las cantidades satisfechas por la entidad operadora a los jugadores por sus ganancias o premios. No se computará en los citados ingresos la cantidad que se abone por la entrada en las salas reservadas para el juego.

b) En el juego del bingo, la suma de las cantidades que los jugadores dediquen a su participación en el juego, descontada la cantidad destinada a premios.

c) En el juego mediante la explotación de máquinas o aparatos automáticos, el número de máquinas o aparatos automáticos que sean objeto de explotación.

d) En el juego mediante apuestas, la diferencia entre la suma total de las cantidades apostadas y el importe de los premios obtenidos por las personas participantes en el juego.

Cuando se trate de apuestas cruzadas en las que los sujetos pasivos no obtengan como ingresos propios los importes jugados, sino que, simplemente, efectúen su traslado a los jugadores que los hubieran ganado, la base imponible se integrará por las comisiones, así como por cualesquiera cantidades por servicios relacionados con las actividades de juego pagadas por los jugadores al sujeto pasivo.

No obstante, en las apuestas celebradas con motivo de la organización de partidos de pelota o de otras actividades deportivas o de competición de carácter rural o autóctono, la base imponible vendrá constituida por el número de partidos o de jornadas organizados anualmente, siempre que las apuestas se celebren exclusivamente en el lugar donde estas actividades se realicen y no se totalicen con apuestas externas.

e) En el juego mediante boletos y loterías, la suma total de lo satisfecho por los jugadores en la adquisición de los correspondientes billetes o boletos, sin ninguna deducción. En el caso de organización o celebración del juego mediante billetes o boletos sin autorización administrativa, se tomará como base imponible la suma total del precio de los boletos emitidos.

f) En el juego mediante rifas y tómbolas, la suma total del importe de los billetes o boletos ofrecidos. En defecto de soportes físicos, el importe total de los ingresos obtenidos.

g) En el juego mediante combinaciones aleatorias, el valor de los premios ofrecidos a las personas participantes. A estos efectos se entenderá por valor de los premios el valor de mercado, incluyendo asimismo la suma de todos los gastos necesarios para la puesta a disposición del premio.

2. Para la determinación de la base imponible se utilizará con carácter general el régimen de estimación directa.

La base imponible también podrá determinarse mediante el régimen de estimación objetiva, así como mediante convenio, en los términos establecidos reglamentariamente. En estos supuestos servirán como signos, índices o módulos el número y valor de los billetes, boletos o resguardos de participación, sea cual fuere el medio a través del cual se hubieran expedido o el importe de los premios, así como el número de días o de jornadas en los que tenga lugar la actividad, o, en su caso, el número de habitantes de la localidad donde esta se realice.

3. Cuando por cualquier causa no pudieran conocerse con carácter previo los ingresos a obtener, se podrá practicar una liquidación provisional según los ingresos susceptibles de obtención, sin perjuicio de la liquidación tributaria que proceda una vez acreditado el importe definitivo de los ingresos obtenidos.

Artículo 7. Tipo de gravamen aplicable a los juegos de casino.

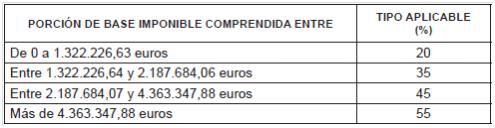

En los juegos de casino se aplicará la siguiente tarifa anual:

Los tramos establecidos en la tarifa son independientes, de manera que cada parte de la base imponible tributará según el tipo establecido para cada tramo respectivo.

Artículo 8. Tipo de gravamen aplicable al juego del bingo.

El tipo de gravamen aplicable al juego del bingo será el 20 por 100.

Artículo 9. Cuotas aplicables en los juegos mediante la explotación de máquinas o aparatos automáticos.

1. En los casos de explotación de máquinas o aparatos aptos para la realización de los juegos, la cuota se determinará en función de la clasificación de las máquinas realizada por la normativa que le resulte de aplicación.

2. Máquinas tipo “B” o recreativas con premio:

a) Cuota anual 3.000 euros.

b) Cuando se trate de máquinas o aparatos automáticos tipo “B” en los que puedan intervenir dos o más jugadores de forma simultánea y siempre que el juego de cada uno de ellos sea independiente del realizado por otros jugadores, la cuota anual será de 3.000 euros más el resultado de multiplicar por 900 el número de jugadores que admita la máquina.

c) Cuando se trate de máquinas o aparatos automáticos tipo “B” en los que puedan intervenir dos o más jugadores de forma simultánea, siendo el juego de cada uno de ellos dependiente del realizado por otros jugadores, la cuota anual será de 4.020 euros más el resultado de multiplicar por 1.000 el número de jugadores que admita la máquina.

3. Máquinas tipo “C” o de azar:

Cuota anual: 4.020 euros.

4. Máquinas recreativas con premio en especie:

Cuota anual: 100 euros.

5. En el año en que se obtenga la autorización o permiso de explotación, o bien en el que, en su caso, se produzca su suspensión, revocación o extinción, la cuota se prorrateará por trimestres naturales contados desde la autorización o hasta la suspensión, revocación o extinción.

Artículo 10. Tipo de gravamen aplicable a los juegos mediante apuestas.

1. El tipo de gravamen correspondiente a los juegos mediante apuestas, sin perjuicio de lo dispuesto en el apartado siguiente, será del 20 por 100, sea cual sea el medio a través del cual se hagan aquellas  .

.

2. En las apuestas basadas en actividades deportivas o de competición, celebradas exclusivamente en el lugar donde estas actividades se realicen y que no se totalicen con apuestas externas, se aplicarán las siguientes cuotas específicas:

a) Las apuestas celebradas con motivo de la organización de partidos de pelota tributarán mediante una cuota fija de 150 euros por cada partido organizado.

b) Las apuestas celebradas con motivo de la organización de otras actividades deportivas o de competición de carácter rural o autóctono tributarán mediante una cuota fija de 20 euros por cada jornada organizada, cuando el número de jornadas durante el año sea inferior a 50, o de 30 euros cuando su número durante el año sea igual o superior a 50.

Artículo 11. Tipo de gravamen aplicable en los juegos de boletos y loterías.

El tipo de gravamen aplicable en el juego de boletos y loterías será el 15 por 100.

Artículo 12. Tipo de gravamen aplicable en los juegos de rifas, tómbolas y combinaciones aleatorias.

1. El tipo de gravamen del juego de rifas y tómbolas será, con carácter general, el 15 por 100.

No obstante, se aplicará un tipo del 1 por 100 a las rifas y tómbolas que cumplan los dos requisitos siguientes:

a) Que sean organizadas por entidades declaradas, a estos efectos, de carácter social por el Departamento de Hacienda y Política Financiera, de conformidad con los requisitos y condiciones establecidos en el artículo 17.3 de la Ley Foral del Impuesto sobre el Valor Añadido y en el artículo 6 de su Reglamento.

b) Que el ingreso neto obtenido se destine a las actividades que constituyan el objeto o la finalidad específica de la entidad organizadora.

2. El tipo tributario del juego de combinaciones aleatorias será el 10 por 100.

Artículo 13. Obligaciones formales y materiales para el pago de los tributos.

1. Los sujetos pasivos de los tributos sobre el juego estarán obligados a presentar por dichos tributos las declaraciones o autoliquidaciones que se establezcan, determinando la deuda tributaria correspondiente en el momento de presentar dicha declaración y procediendo a efectuar su ingreso en el lugar, forma y plazos que fije para cada caso la persona titular del Departamento de Hacienda y Política Financiera.

2. Los sujetos pasivos deberán comunicar a la Administración tributaria las sanciones que les hayan sido impuestas en relación con las autorizaciones concedidas o con los locales o establecimientos utilizados para la realización de las actividades de juego.

3. Los sujetos pasivos de los tributos sobre el juego deberán llevar los libros registros que establezca la persona titular del Departamento de Hacienda y Política Financiera.

4. En los supuestos de desarrollo del juego a través de medios técnicos, telemáticos o interactivos, estos medios deberán contener el procedimiento o los elementos de control necesarios que garanticen la exactitud en la determinación de la base imponible.

Artículo 14. Infracciones y sanciones.

Las infracciones correspondientes a los tributos sobre el juego se calificarán y se sancionarán con arreglo a lo dispuesto en la Ley Foral 13/2000, de 14 de diciembre, General Tributaria.

CAPÍTULO SEGUNDO. Impuesto sobre las actividades de juego

Artículo 15. Exacción del Impuesto sobre las actividades de juego.

1. De conformidad con lo dispuesto en el artículo 40 del Convenio Económico, en la exacción del Impuesto sobre las actividades de juego de competencia estatal, determinadas en la Ley 13/2011, de 27 de mayo, de regulación del juego, la Comunidad Foral de Navarra aplicará las mismas normas sustantivas y formales que las establecidas en cada momento por el Estado.

2. La persona titular del Departamento de Hacienda y Política Financiera aprobará los modelos de declaración e ingreso que contendrán, al menos, los mismos datos que los del territorio común, y señalará los plazos de ingreso para cada período de liquidación, que no diferirán sustancialmente de los establecidos por la Administración del Estado.

3. Los sujetos pasivos tributarán, cualquiera que sea el lugar en que tengan su domicilio fiscal, a las distintas Administraciones en proporción al volumen de operaciones realizado en cada territorio durante el ejercicio.

La proporción del volumen de operaciones realizada en cada territorio durante el ejercicio se determinará en función del peso relativo de las cantidades jugadas correspondientes a jugadores residentes en Navarra y en territorio común. Esta proporción se aplicará también a las cuotas líquidas derivadas de modalidades de juego en las que no se pueda identificar la residencia del jugador y a las cuotas correspondientes a jugadores no residentes en el territorio español.

4. No obstante lo dispuesto en el apartado anterior, la exacción del Impuesto derivada de la realización de apuestas mutuas deportivo-benéficas y apuestas mutuas hípicas estatales, en las que no se identifique la residencia del jugador, corresponderá a la Comunidad Foral de Navarra cuando el punto de venta donde se realice la apuesta se localice en su territorio.

5. Sin perjuicio de lo dispuesto en el apartado 1, respecto de las actividades de juego que sean ejercidas por las entidades operadoras, organizadoras o por quienes desarrollen las actividades gravadas por estos tributos con residencia fiscal en su territorio, la Comunidad Foral de Navarra podrá elevar los tipos de gravamen hasta un máximo del 20 por 100 de los tipos establecidos en cada momento por el Estado, incremento que se aplicará, exclusivamente, sobre la parte proporcional de la base imponible correspondiente a la participación en el juego de los residentes fiscales en el territorio navarro.

6. Cuando la exacción del impuesto corresponda a la Comunidad Foral, las infracciones tributarias se calificarán y se sancionarán con arreglo a lo dispuesto en la Ley Foral 13/2000, de 14 de diciembre, General Tributaria.

Disposición Transitoria Única. Tómbolas organizadas por entidades sociales.

Las tómbolas organizadas por entidades que hayan sido declaradas de carácter social por el Departamento de Hacienda y Política Financiera, y que en los últimos cinco años hayan gozado de exención, tendrán la siguiente bonificación en cada uno los cinco años posteriores a contar desde el año 2017:

- En el año 2017, el 90 por 100.

- En el año 2018, el 70 por 100.

- En el año 2019, el 50 por 100.

- En el año 2020, el 30 por 100.

- En el año 2021, el 10 por 100.

Disposición Derogatoria Única. Derogación normativa.

Con efectos a partir del 1 de enero de 2017, se deroga el artículo décimo de la Ley Foral 20/2011, de 28 de diciembre, de modificación de diversos impuestos y otras medidas tributarias.

Disposición Final Primera. Desarrollo reglamentario.

El Gobierno de Navarra dictará cuantas disposiciones sean precisas para el desarrollo y aplicación de esta ley foral.

Disposición Final Segunda. Entrada en vigor.

La presente ley foral entrará en vigor el día 1 de enero de 2017.