LEXNAVARRA

LEY FORAL 19/2021, DE 29 DE DICIEMBRE, DE MODIFICACIÓN DE DIVERSOS IMPUESTOS Y OTRAS MEDIDAS TRIBUTARIAS.

BON N.º 294 - 31/12/2021; corr. err., BON 18/01/2022

- Preámbulo

- Artículo Primero. Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas.

- Artículo Segundo. Ley Foral del Impuesto sobre Sociedades.

- Artículo Tercero. Texto Refundido del Impuesto sobre Sucesiones y Donaciones.

- Artículo Cuarto. Texto Refundido del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

- Artículo Quinto. Ley Foral General Tributaria.

- Artículo Sexto. Ley Foral reguladora del régimen tributario de las fundaciones y de las actividades de patrocinio.

- Artículo Séptimo. Ley Foral del Registro de la Riqueza Territorial y de los Catastros de Navarra.

- Artículo Octavo. Ley Foral de Tasas y Precios Públicos.

- Artículo Noveno. Ley Foral por la que se aprueban las tarifas y la instrucción del Impuesto sobre Actividades Económicas o licencia fiscal.

- Artículo Décimo. Ley Foral de Haciendas Locales de Navarra.

- Disposición Adicional Primera. Exención en el Impuesto de la Renta de las Personas Físicas e Impuesto sobre Sociedades de determinadas ayudas extraordinarias concedidas como consecuencia de la COVID19.

- Disposición Adicional Segunda. Régimen fiscal aplicable a socios y socias de determinadas sociedades de inversión de capital variable que acuerden su disolución con liquidación en el año 2022.

- Disposición Adicional Tercera. Declaración anual de operaciones con terceras personas.

- Disposición Adicional Cuarta. Autorización al Gobierno de Navarra para la elaboración de un Texto Refundido que recoja el régimen tributario de las Fundaciones y actividades de patrocinio y de los incentivos fiscales al mecenazgo.

- Disposición Derogatoria Única. Derogación normativa.

- Disposición Final Primera. Modificación de la Ley Foral del Derecho a la Vivienda en Navarra.

- Disposición Final Segunda. Modificación de la Ley Foral de Saneamiento de las Aguas Residuales de Navarra.

- Disposición Final Tercera. Modificación de la Ley Foral 7/2009, de 5 de junio, por la que se regula la asignación tributaria del 0,7 por 100 que los contribuyentes de la Comunidad Foral asignan a otros fines de interés social.

- Disposición Final Cuarta. Habilitación normativa.

- Disposición Final Quinta. Entrada en vigor.

Constituye el objeto de la presente ley foral la modificación de las siguientes normas: el Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, la Ley Foral del Impuesto sobre Sociedades, el Texto Refundido de las disposiciones del Impuesto sobre Sucesiones y Donaciones, el Texto Refundido de las disposiciones del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, la Ley Foral General Tributaria, la Ley Foral reguladora del Régimen Tributario de las Fundaciones y de las actividades de patrocinio, la Ley Foral del Registro de la Riqueza Territorial y de los catastros de Navarra, la Ley Foral de Tasas y Precios Públicos de la Administración de la Comunidad Foral de Navarra y de sus Organismos Autónomos, la Ley Foral por la que se aprueban las tarifas y la instrucción del Impuesto sobre Actividades Económicas o Licencia Fiscal, y la Ley Foral de Haciendas Locales de Navarra.

Estas modificaciones normativas pretenden adecuar la normativa tributaria de la Comunidad Foral a las cambiantes realidades jurídicas y económicas sobre las que se asienta la relación jurídica tributaria, con el permanente propósito de mejorar la equidad en el ámbito tributario y de luchar contra el fraude fiscal.

En general, con el presente texto se persigue alcanzar un mayor grado de coherencia en el conjunto de la amplia normativa foral. Reducir los puntos de fricción entre las disposiciones de diferentes rangos y órdenes redunda en una mayor seguridad jurídica y en una mejor comprensión de nuestro ordenamiento jurídico y, por ende, en una mayor confianza institucional.

Para ello, se introducen las oportunas mejoras técnicas y se reajusta la regulación de determinados beneficios fiscales con el objetivo de resolver algunas cuestiones interpretativas, tanto procedimentales como sustantivas, que la experiencia acumulada en la gestión de los tributos demanda en cada momento.

Al margen de lo anterior, cabe destacar que se deflacta un 2 por 100 la tarifa aplicable a la base liquidable general del Impuesto sobre la Renta de las Personas Físicas y se incrementa un 5 por 100 el importe de las deducciones por mínimos personales y familiares, que no habían sido modificados en los últimos años. El objetivo de estas medidas es evitar que el aumento de la renta que tiene su origen en la inflación y que, por tanto, no supone un aumento del poder adquisitivo, se traduzca en un aumento de la tributación del contribuyente. Al mismo tiempo, para dotar de una mayor progresividad al impuesto, se incrementa en 100 euros la deducción por mínimo personal que corresponde a sujetos pasivos cuyas rentas, incluidas las exentas, no superen 30.000 euros en el periodo impositivo; medida que viene a completar la existente desde 1 de enero de 2019 en relación con la deducción por descendientes, cuyo importe es también mayor para aquellos sujetos pasivos que no obtengan rentas superiores a 30.000 euros.

Finalmente, determinadas modificaciones tratan de dar respuesta a diversos pronunciamientos judiciales que han puesto de manifiesto aspectos mejorables de las disposiciones tributarias.

En la elaboración del proyecto se han seguido los principios de buena regulación establecidos en el artículo 129 de la Ley Foral 11/2019 de 11 de marzo, de la Administración de la Comunidad Foral de Navarra y del Sector Público Institucional Foral. Así, esta ley foral cumple con los principios de necesidad y eficacia: está justificada por razones de interés general, ya que modifica diversas normas tributarias; se basa en una identificación clara de los fines perseguidos definidos en los párrafos precedentes; y, finalmente, es el instrumento adecuado para garantizar su consecución, dada la reserva de ley que rige en el ámbito tributario establecida en el artículo 11 de la Ley Foral 13/2000, de 14 de diciembre, General Tributaria.

Esta ley foral modifica determinados artículos de otras leyes forales, con la mayor precisión posible, de manera que el principio de proporcionalidad también se ve observado. Por el mismo motivo se cumple con el principio de seguridad jurídica. En efecto, la coherencia con el resto del ordenamiento jurídico, la estabilidad, la predecibilidad y la certidumbre para personas y empresas han sido minuciosamente ponderadas para conseguir el correcto equilibrio entre la voluntad del legislador y el resto de la realidad jurídica existente, incluida la jurisprudencia más reciente. El principio de simplicidad y eficiencia que persigue evitar las cargas administrativas innecesarias o accesorias y racionalizar la gestión de los recursos públicos ha sido, asimismo, tenido muy en cuenta para la consecución de determinados objetivos pretendidos con esta ley foral.

Las publicaciones en el Boletín del Parlamento de Navarra, en el Boletín Oficial de Navarra y en la página web de Navarra.es, tanto de la propia ley foral, como del procedimiento de su elaboración y de sus efectos en el resto de normas, velan por el respeto a los principios de transparencia y de accesibilidad.

Para concluir, se ha tenido presente el principio de igualdad entre hombres y mujeres y se han realizado modificaciones con el objeto de utilizar en las normas un lenguaje inclusivo y no sexista.

La norma legal se estructura en diez artículos, cuatro disposiciones adicionales, una disposición derogatoria y cinco disposiciones finales.

En el ámbito del Impuesto sobre la Renta de las Personas Físicas, además de la deflactación de la tarifa un 2 por 100 y del incremento de la deducción por mínimos personales y familiares ya comentados, se recoge la exención del 50 por 100 de las ayudas financiadas por el FEAGA, si son percibidas por titulares de explotaciones agrarias prioritarias, y del 100 por 100 de las financiadas por el FEADER, con un límite conjunto para ambas de 20.000 euros.

En relación con los rendimientos de actividades económicas se modifica el artículo 36 para recoger que solo la renuncia (no la exclusión) a los regímenes especiales del Impuesto sobre el Valor Añadido supone la exclusión del régimen de estimación directa especial. Además se aclara que las ayudas, subvenciones e indemnizaciones que han de tenerse en cuenta para establecer la cifra de negocios que determina la aplicación de una u otra modalidad de determinación del rendimiento neto se computarán por sus importes totales, con independencia de que se trate de rentas exentas o no. Finalmente se establece que los importes por ayudas y subvenciones que sean considerados ingresos por no estar exentos (tanto las de explotación como la imputación de las de capital) se integrarán en el rendimiento neto sin aplicar las reducciones establecidas en las modalidades simplificada y especial del régimen de estimación directa.

Con el objeto de impedir, en los supuestos de adquisiciones lucrativas por causa de muerte derivadas de contratos o pactos sucesorios con efectos de presente, una actualización de los valores y fechas de adquisición del elemento adquirido que provocaría una menor tributación que si el bien hubiera sido transmitido directamente a otra persona o entidad por el o la titular original, se establece que si los bienes adquiridos son transmitidos antes de transcurridos 5 años desde la celebración del pacto o del fallecimiento del causante, si este fuera anterior, se mantienen los valores originales.

Por otro lado, se extiende a las instituciones de inversión colectiva cotizadas que coticen en bolsa extranjera, el tratamiento de las que cotizan en bolsa española respecto a la no aplicabilidad del régimen de diferimiento, y ello con la finalidad de homogeneizar el tratamiento de las inversiones en determinadas instituciones de inversión colectiva, conocidas como fondos y sociedades de inversión cotizados (ETF, por sus siglas en inglés) con independencia del mercado, nacional o extranjero, en el que coticen. No obstante, para proteger las expectativas de quienes hubieran adquirido ETF extranjeros no cotizadas en bolsa de valores española, y que puedan beneficiarse del régimen de diferimiento en caso de traspasos, se recoge un régimen transitorio para participaciones o acciones adquiridas por el contribuyente con anterioridad a 1 de enero de 2022, siempre que el importe obtenido del reembolso o transmisión se destine a la adquisición de acciones o participaciones en instituciones de inversión colectiva que cumplan todos los requisitos para ser destino en el régimen de traspasos (entre las que no se incluyen, por supuesto, ETF nacionales ni extranjeros).

Por lo que respecta a las reducciones de la base imponible, los límites de reducción por aportaciones a sistemas de previsión social se adaptan a los límites financieros de aportación modificados por la normativa sectorial, que reduce los límites financieros de aportación a sistemas privados individuales, potenciando las contribuciones y aportaciones a sistemas de empleo.

Se aclara, además, que las aportaciones propias que el empresario individual realice a planes de pensiones de empleo o a mutualidades de previsión social, de los que, a su vez, sea promotor y partícipe o mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que, a su vez, sea tomador y asegurado, se considerarán como contribuciones empresariales, previsión recogida en el texto refundido de la ley de planes y fondos de pensiones.

En el ámbito de las deducciones de la cuota, se consolida la medida COVID establecida para 2021 por la Ley Foral 21/2020, de 29 de diciembre, incorporando, con efectos a partir de 1 de enero de 2022, la deducción del cien por cien de las cuotas satisfechas a la seguridad social como consecuencia de contratos formalizados con personas que trabajen en el hogar familiar para el cuidado del sujeto pasivo, ascendientes o descendientes. Se aprovecha para aclarar que la deducción se aplica sobre la parte de la cotización que corre a cargo de la persona empleadora, es decir en ningún caso sobre el importe que corresponde a la persona empleada, con independencia de quien efectúe el pago.

Se establece la incompatibilidad de la deducción por el ejercicio de determinadas actividades empresariales o profesionales con la aplicación de las reducciones del rendimiento neto establecidas en la estimación directa especial, del mismo modo que es incompatible con la reducción del rendimiento neto establecida en la estimación directa simplificada.

En lo que se refiere a la deducción por inversión en vehículos eléctricos o híbridos enchufables, regulada en el artículo 62.13, se establecen mayores porcentajes de deducción sobre los vehículos eléctricos y los híbridos enchufables para los sujetos pasivos con rentas más bajas; así, cuando las rentas del sujeto pasivo, incluidas las exentas, no superen 30.000 euros en el periodo impositivo, los porcentajes de deducción serán un 35 por 100 para los vehículos eléctricos y un 10 por 100 en el caso de vehículos híbridos enchufables, en lugar del 30 por 100 o 5 por 100, establecidos con carácter general. Si el sujeto pasivo forma parte de una unidad familiar el mencionado límite de rentas no podrá superar 60.000 euros y se referirá al conjunto de la unidad familiar.

Por otro lado, y ya en relación con las deducciones de la cuota diferencial, la aprobación del ingreso mínimo vital hace necesario establecer su incompatibilidad con las deducciones por pensiones de viudedad y por pensiones de jubilación contributivas, así como con la deducción por pensiones no contributivas de jubilación, de la misma forma que todas estas deducciones son incompatibles con la percepción de la Renta Garantizada.

Por lo que se refiere a las deducciones por arrendamiento, se unifican y reducen los plazos exigidos para tener derecho a la deducción por arrendamiento para acceso a vivienda, a la vez que se eleva de 650 a 675 euros el importe máximo del alquiler que da derecho a aplicar las deducciones por arrendamiento para emancipación y para acceso a vivienda. Además, durante 2022 se permite la aplicación de la deducción por arrendamiento para emancipación (Emanzipa) a contribuyentes que consten inscritos a 1 de enero de 2022, o fecha posterior, como demandantes de empleo en situación de desempleo, con independencia de su edad.

Finalmente se realizan en la normativa del Impuesto sobre la Renta de las Personas Físicas, las adaptaciones precisas debido a los cambios introducidos por la Ley 8/2021, de 2 de junio, por la que se reforma la legislación civil y procesal para el apoyo a las personas con discapacidad en el ejercicio de su capacidad jurídica.

En cuanto al Impuesto sobre Sociedades, se adapta el concepto de pequeña empresa a la Recomendación de la Comisión Europea, de 6 de mayo de 2003, sobre la definición de microempresas, pequeñas y medianas empresas, excluyendo del requisito del artículo 12.1.b) a aquellas empresas en las que participen sociedades públicas de participación y la participación sea consecuencia del cumplimiento del objeto social de estas entidades.

A efectos de las limitaciones de deducción de los gastos derivados de la utilización de vehículos recogidas en el artículo 23.3, se establece que los vehículos mixtos tipo “jeep” y “pick up” tienen la consideración de turismos.

Con respecto a las asimetrías híbridas, se completa la trasposición de la directiva 2017/952 del Consejo, de 29 de mayo de 2017, recogiendo los supuestos en los que la directiva considera que no deben aplicarse las normas sobre asimetrías híbridas, por tener su causa en que el beneficiario está exento del impuesto, o en diferencias de valoración o en una operación o transacción que se basa en un instrumento o contrato financiero sujeto a un régimen tributario especial.

Respecto a la deducción por la realización de actividades de investigación y desarrollo e innovación tecnológica, se aclara el periodo de generación de la deducción correspondiente a gastos incluidos en el informe de calificación del proyecto, pero en los que se haya incurrido en los dos periodos impositivos anteriores a la solicitud del mencionado informe. En ese caso la deducción se entiende generada en el periodo impositivo en que se ha presentado la solicitud de calificación del proyecto de I+D+i.

Por otro lado, con el fin de mejorar en la comprobación de la correcta aplicación de la deducción, se condiciona su generación a la aportación de la documentación que justifique los gastos de I+D+i en el plazo de presentación de la declaración establecido en el artículo 75, de modo que si no se aporta la documentación en el mencionado plazo se pierde el derecho a aplicar la deducción.

También se modifican algunos aspectos de la deducción por inversiones en producciones cinematográficas. En primer lugar, se amplía su ámbito de aplicación a los cortometrajes y a otras obras audiovisuales con independencia de que sean seriadas o unitarias, y sin que sea preciso que su difusión se realice en una sala de cine.

En segundo lugar, en la deducción del productor ejecutivo, se incluye un inciso para establecer la necesidad de que las producciones que se acojan a la misma cuenten con el certificado de culturalidad, requisito que se entendía que era necesario con la redacción actual, pero que se ha considerado oportuno establecer de forma expresa.

Se elimina también la referencia a las obras audiovisuales difíciles, que debían ser establecidas reglamentariamente, y se establecen las categorías de producciones que pueden aplicar un límite conjunto de beneficios obtenidos por una producción superior al 50 por 100, en los mismos términos de la normativa estatal, y por lo tanto de la normativa europea en materia de ayudas.

Por último, se suprime la exigencia de inclusión en los títulos de crédito del apoyo de Navarra Film Commission y su logotipo.

De acuerdo con el informe del comité de personas expertas en materia tributaria, se suprime por su falta de eficacia la deducción por creación de empleo. El mencionado informe señala que el incentivo podría ser sustituido por políticas activas de empleo.

Finalmente se prorrogan durante el periodo impositivo 2022 los límites a la compensación de bases liquidables negativas para las empresas que facturen más de 20 millones de euros, existentes en 2018, 2019, 2020 y 2021, y que se recogen en la disposición adicional decimoséptima.

En cuanto al Impuesto sobre Sucesiones y Donaciones, se equipararán a las personas adoptadas las personas objeto de un acogimiento familiar permanente o en guarda para la convivencia preadoptiva y a las adoptantes quienes realicen un acogimiento familiar permanente o tengan delegada la guarda para la convivencia preadoptiva. Esta equiparación está relacionada con las medidas para incentivar el acogimiento incluidas en el anteproyecto de Ley Foral de atención y protección a niños, niñas y adolescentes y de promoción de sus familias, derechos e igualdad.

A efectos de la exención en el impuesto de la adquisición “mortis causa” de la empresa familiar, se elimina el requisito de tenencia de las participaciones o de la empresa durante los 5 años previos al fallecimiento, exigiendo, tanto si se trata de participaciones como de empresa individual o de negocio profesional (igual que en la normativa de nuestro entorno) el cumplimiento de los requisitos para aplicar la exención en el Impuesto sobre el Patrimonio. Se corrigen también las referencias normativas a la Ley Foral del Impuesto sobre el Patrimonio y al Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas.

Por su parte, en el artículo 12.d), que regula exención de la adquisición a título gratuito e “inter vivos” de la empresa familiar, además de corregir la referencia normativa a la Ley Foral del Impuesto sobre el Patrimonio, se hace un ajuste para mantener el requisito de tenencia previa de las participaciones o de la empresa durante los 5 años anteriores a la transmisión. De este modo el requisito de tenencia previa solo se suprime en el caso de adquisiciones “mortis causa” (donde es un requisito cuyo cumplimiento no depende de la voluntad del contribuyente), mientras que los requisitos para aplicar la exención en la adquisición a título gratuito e “inter vivos” de la empresa familiar no sufren ninguna modificación.

En el Texto Refundido del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, además de algunas correcciones técnicas, se introduce un párrafo en el artículo 20 bis.1 para aclarar el importe de la base imponible, en las escrituras públicas que documenten las operaciones de subrogación y novación modificativa de préstamos hipotecarios.

Por otro lado, en el apartado 22 del artículo 35.I.B se incluye el inciso referente a la Compilación para declarar la exención de la formalización de las aportaciones a los patrimonios protegidos de las personas con discapacidad conforme al Fuero Nuevo.

Asimismo, se recoge la exención del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados de la emisión, transmisión, amortización y reembolso de los bonos garantizados y participaciones hipotecarias y certificados de transmisión de hipoteca regulados en el Real Decreto Ley 24/2021, de 2 de noviembre, publicado en el Boletín Oficial del Estado el 3 de noviembre de 2021.

En lo tocante a la Ley Foral General Tributaria, además de determinadas correcciones, se hace alguna precisión conceptual en los artículos 27 y 68 sobre las obligaciones y las infracciones relativas a los sistemas y programas informáticos o electrónicos que soporten los procesos contables, de facturación o de gestión de quienes desarrollen actividades económicas.

En consonancia con la Ley 5/2021, de 12 de abril, por la que se modifica el texto refundido de la Ley de Sociedades de Capital, se establece una nueva obligación de información en el artículo 103.1.d) para permitir que la Administración Tributaria pueda solicitar a los depositarios centrales de valores la información sobre el beneficiario final último de los dividendos.

En otro orden de cosas, se establece expresamente que, cuando una deuda entre en periodo ejecutivo de pago, la mera solicitud de aplazamiento, fraccionamiento o compensación no impide el inicio o continuación del procedimiento de apremio, hasta las actuaciones de enajenación de los bienes embargados.

A la luz de la última doctrina jurisprudencial del Tribunal Supremo, se incluyen algunas modificaciones de alcance exclusivamente procedimental en el artículo 131.2 de la Ley Foral General Tributaria, que, sin afectar al contenido del derecho fundamental a la inviolabilidad del domicilio ni a las garantías de control judicial, clarifican el régimen de autorización judicial de entrada en el domicilio constitucionalmente protegido del obligado tributario que haya sido solicitada por la Administración Tributaria en el marco de una actuación o procedimiento de aplicación de los tributos.

En relación con las disposiciones generales en materia de recuperación de ayudas de estado en el ámbito tributario, se reconoce el principio de Deggendorf, confirmado en la sentencia del Tribunal de Justicia de la Unión Europea en el asunto C-355/95 P, según el cual no se pueden conceder nuevas ayudas estatales individuales a una empresa que tenga pendiente de cumplir una obligación de reintegro derivada de una Decisión de la Comisión Europea.

Por otro lado, con el fin de mejorar la gestión de los censos tributarios se modifica el régimen de revocación del número de identificación fiscal, para que las entidades inactivas cuyo número haya sido revocado no puedan realizar inscripciones en ningún registro público, ni otorgar escrituras en Notarías, a excepción de los trámites imprescindibles para la cancelación de la correspondiente nota marginal.

Una vez creado el Registro Único de Parejas Estables de la Comunidad Foral de Navarra por Decreto Foral 27/2021, de 14 de abril, se deroga el Registro fiscal de parejas estables, dando un margen de 1 año (durante 2022) para que todas las parejas estables que estuvieran inscritas en el registro fiscal y que quieran seguir siendo equiparadas a los cónyuges a efectos fiscales pasen en inscribirse en el citado Registro Único o en el que les resulte de aplicación de acuerdo con su normativa civil.

Así, todas las parejas estables que puedan inscribirse en su correspondiente Registro deberán hacerlo para equipararse a los cónyuges a efectos fiscales.

Se incorpora una nueva disposición adicional trigésima sexta que remite en materia de jurisdicciones no cooperativas a lo establecido en la normativa de régimen común. De acuerdo con los nuevos parámetros internacionales, el término de “paraísos fiscales” se sustituye por “jurisdicciones no cooperativas” y la referencia a normativas efectuadas a “Estados con los que exista un efectivo intercambio de información tributaria o en materia tributaria” se sustituye por “Estados con los que exista normativa sobre asistencia mutua en materia de intercambio de información tributaria”.

Finalmente, se prorrogan para el año 2022 las medidas específicas aplicables a las solicitudes de concesión de aplazamientos o fraccionamientos de la deuda tributaria que estuvieron en vigor en los años anteriores.

Se modifica la Ley Foral 10/1996 reguladora del régimen tributario de las fundaciones y de las actividades de patrocinio, para adaptarla a los cambios derivados de la aprobación de la Ley Foral 13/2021, de 30 de junio, de Fundaciones de Navarra. Con efectos a partir de 17 de julio de 2021, la mencionada Ley Foral 13/2021 ha pasado a regular aspectos y materias que se regulaban en la Ley Foral 10/1996, derogando algunos de sus artículos y quedando otros en parte desactualizados.

En la Ley Foral del Registro de la Riqueza Territorial y de los Catastros de Navarra se modifican los artículos que regulan la composición de las Comisiones Mixtas de las ponencias de valoración municipales y supramunicipales para que todos los componentes de las Comisiones sean nombrados por la Dirección Gerencia de la Hacienda Foral de Navarra, entre su personal técnico.

Se deroga asimismo la disposición adicional tercera que recogía la exención en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados de las escrituras públicas otorgadas para formalizar la agrupación o la agregación de varias fincas registrales que consten en el Registro de la Riqueza Territorial como una única parcela, a efectos de inscribir en el Registro de la Propiedad la finca resultante. El fundamento por el que se introdujo tal exención fue promover la necesaria coordinación entre el Registro de la Propiedad y el Registro de la Riqueza Territorial. Actualmente, esta coordinación se consigue con los elementos tecnológicos hoy disponibles, a través de un fluido intercambio seguro de datos entre ambas instituciones con un marco normativo adecuado. Por tanto, el argumento que motivó su regulación ya no existe y procede su derogación.

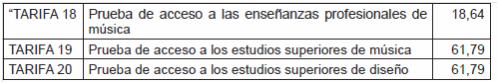

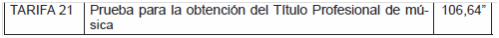

En la Ley Foral de Tasas y Precios Públicos se llevan a cabo diversas modificaciones. Las tasas asociadas hasta ahora al procedimiento de acreditación de la competencia profesional suponen una dificultad de tramitación para la ciudadanía, una tarea añadida de gestión para el Departamento de Educación y, además del gasto que supone a las personas participantes en un procedimiento financiado, constituyen un ingreso que se debe deducir de la financiación que se recibe desde el Ministerio de Educación y Formación Profesional, por lo que tampoco resulta ser una aportación neta de recursos para la Hacienda Foral, motivo por el cual se suprime la tarifa 14. Consecuencia de ello y de que, además resultaba redundante se deroga el artículo 39.

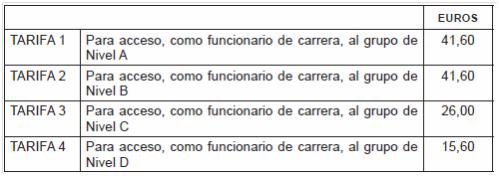

Como contraprestación del servicio público que supone dar respuesta al enorme volumen de aspirantes que van a participar en los procesos selectivos consecuencia de la ley de reducción de la temporalidad del empleo en la Administración de la Comunidad Foral y sus Organismos Autónomos, la tasa por derechos de examen regulada en el artículo 23 pasa a denominarse “Tasa por derechos de participación en procedimientos selectivos de ingreso y acceso a la función pública”, ya que se modifica el hecho imponible para recoger no solo el ingreso y acceso a la función pública mediante pruebas selectivas, sino también a través de procedimientos que no implican la realización de un examen.

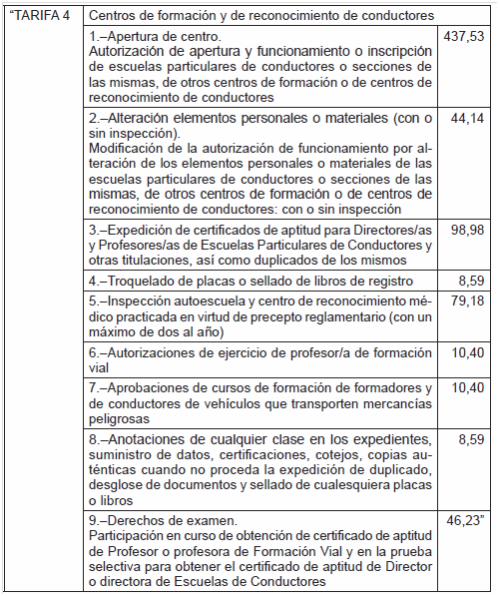

Por otro lado, se crea una nueva tarifa para recoger la nueva tasa relativa a los centros de formación y de reconocimiento de conductores, que corresponderá a Navarra una vez se asuman las competencias en materia de tráfico. El importe de la mencionada tasa es el mismo que tiene actualmente la Dirección General de Tráfico.

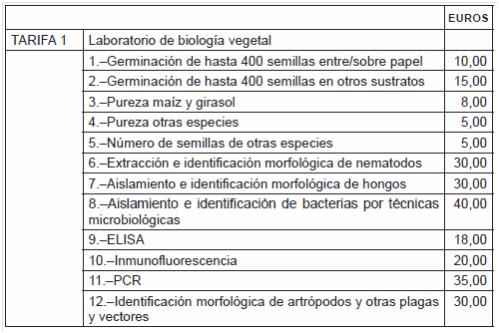

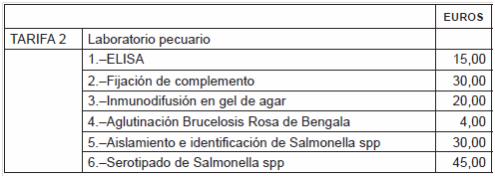

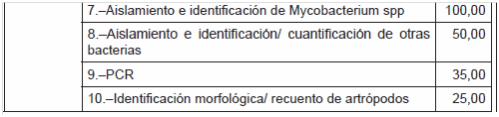

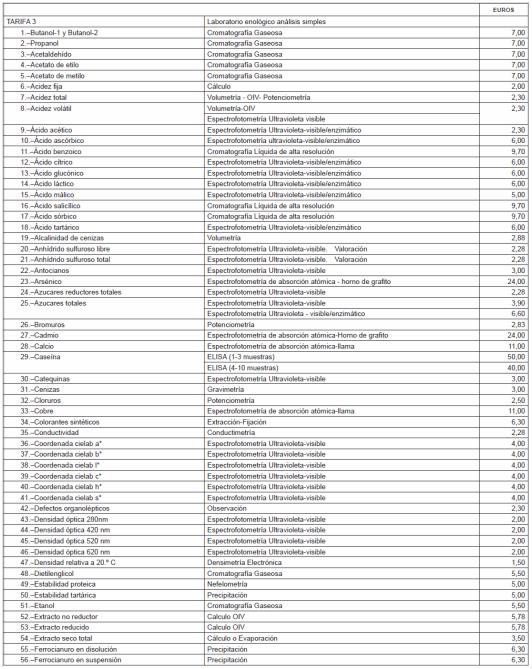

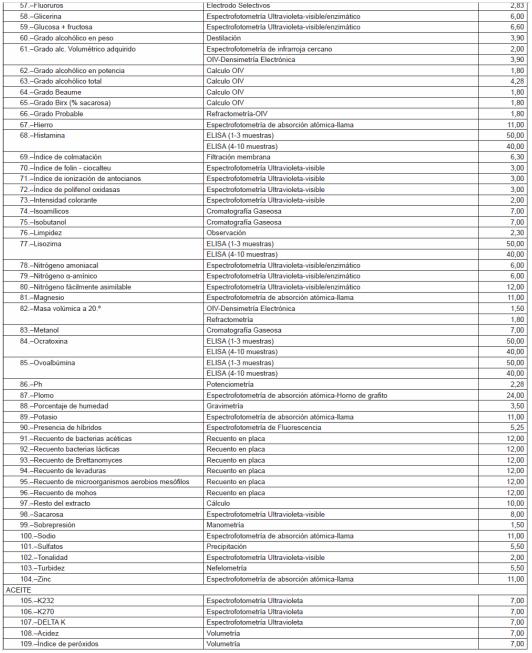

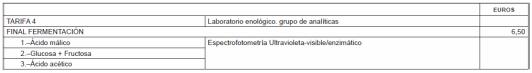

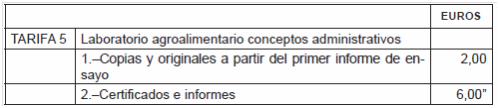

También se modifican conceptos de las tarifas de la “Tasa por la prestación de servicios de análisis en el laboratorio agroalimentario” y se agrupan las determinaciones según la técnica y, si es el caso, también según el coste del procedimiento analítico, recogiendo descuentos en función del número de análisis conjuntos de la misma determinación analítica que se soliciten.

Se incluyen, asimismo las nuevas determinaciones en las tarifas correspondientes al Laboratorio Enológico y se aprovecha para expresar más correctamente el nombre de algunas de ellas.

En la Ley Foral por la que se aprueban las tarifas y la instrucción del Impuesto sobre Actividades Económicas o Licencia Fiscal se crea un epígrafe para las grandes superficies comerciales que no se dedican principalmente a la ropa o a la alimentación y que hasta ahora carecían de epígrafe propio, de suerte que se les da un tratamiento similar a los demás centros comerciales, dentro del Grupo 661, “Comercio mixto integrado o en grandes superficies”.

Se crea también un epígrafe para la nueva actividad de suministro de energía a vehículos eléctricos a través de puntos de recarga instalados en cualquier lugar, ya sea en la vía pública, gasolineras, garajes públicos y privados o en cualquier otro emplazamiento.

Por último, se modifica el grupo 863 para recoger la actividad ejercida por periodistas y otros profesionales de la información y la comunicación, que hasta la fecha carecía de epígrafe específico.

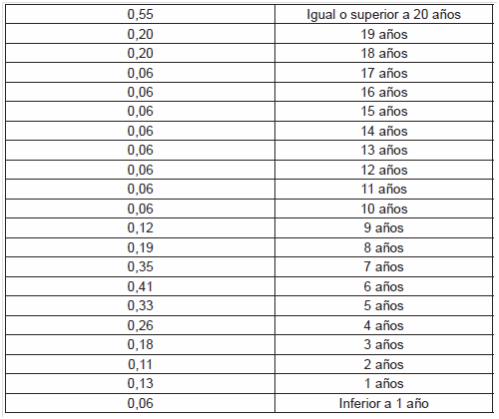

En la Ley Foral de Haciendas Locales de Navarra se actualizan los coeficientes máximos a aplicar para determinar la base imponible del Impuesto sobre incremento del valor de los terrenos de naturaleza urbana. De acuerdo con lo dispuesto en la Ley Foral de Haciendas Locales, dichos coeficientes deben ser actualizados anualmente.

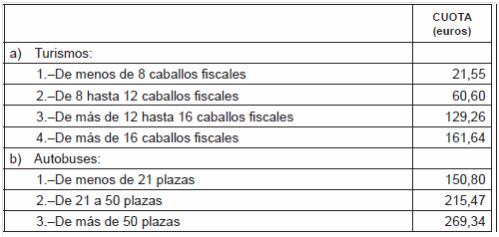

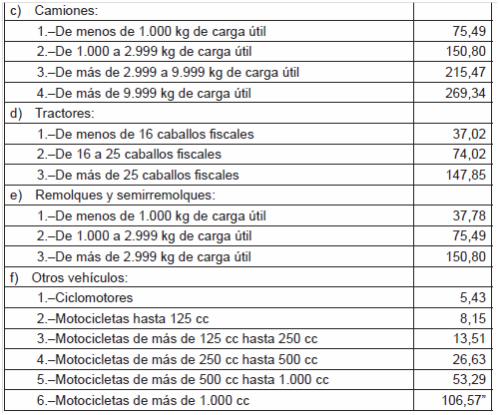

Por otro lado, se actualizan un 3,2 por 100 las tarifas del Impuesto sobre Vehículos de Tracción Mecánica, de acuerdo con el incremento del IPC de junio de 2020 a junio de 2021.

La disposición adicional primera establece la exención en el Impuesto sobre la Renta de las Personas Físicas y en el Impuesto sobre Sociedades de las ayudas concedidas al amparo del Real Decreto-ley 5/2021, de 12 de marzo, de medidas extraordinarias de apoyo a la solvencia empresarial en respuesta a la pandemia de la COVID-19.

La disposición adicional segunda recoge el régimen fiscal aplicable a socios y socias de determinadas sociedades de inversión de capital variable que acuerden su disolución con liquidación en el año 2022.

La Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, establece requisitos adicionales para que las sociedades de inversión de capital variable (SICAV) puedan aplicar el tipo de gravamen del 1 por ciento en el Impuesto sobre Sociedades.

Esta modificación ha ido acompañada de un régimen transitorio para las SICAV que acuerden su disolución y liquidación, que tiene por finalidad permitir que sus socios y socias puedan trasladar su inversión a otras instituciones de inversión colectiva que cumplan los requisitos para mantener dicho tipo de gravamen.

En Navarra actualmente no hay SICAV sometidas a normativa foral, por lo que no procede regular los aspectos del régimen transitorio relativos a las mismas incorporados por la normativa estatal, pero sí se considera conveniente incorporar los aspectos que pueden afectar a sus socios, personas físicas o jurídicas, sometidos a normativa foral. Por ello, se establece un régimen de diferimiento en la tributación por el Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades o Impuesto sobre la Renta de no Residentes, de los socios y socias de Sociedades de Inversión de Capital Variable que acuerden su disolución con liquidación durante 2022, si trasladan su inversión a otras instituciones de inversión colectiva que cumplan los requisitos para mantener el tipo de gravamen del 1 por ciento en el Impuesto sobre Sociedades.

Mediante la disposición adicional tercera se exonera de la obligación de presentar la declaración anual de operaciones con terceras personas, por las operaciones correspondientes al periodo 2021, a las personas físicas y entidades en atribución de rentas en el Impuesto sobre la Renta de las Personas Físicas, por las actividades que tributen en dicho impuesto por la modalidad especial del régimen de estimación directa y, simultáneamente, en el Impuesto sobre el Valor Añadido por los regímenes especiales simplificado, o de la agricultura, ganadería y pesca, o del recargo de equivalencia, salvo por las operaciones por las que emitan factura.

De este modo mantienen las mismas obligaciones que en 2020, cuando tributaban en IRPF por el método de estimación objetiva.

Siguiendo las recomendaciones del Comité de personas expertas en materia tributaria, la disposición adicional cuarta autoriza al Gobierno de Navarra para que, antes de 1 de junio de 2023, elabore un texto refundido que recoja el régimen tributario de las Fundaciones y los incentivos fiscales al mecenazgo. La autorización permite regularizar, aclarar y armonizar los textos legales a refundir.

Por su parte, en la disposición derogatoria, tal y como se ha comentado en la descripción de las modificaciones de la Ley Foral General Tributaria, se derogan expresamente, con efectos a partir de 1 de enero de 2023 la Orden Foral 73/2014, de 19 de febrero, de la Consejera de Economía, Hacienda, Industria y Empleo, por la que se regula el contenido y el funcionamiento del Registro fiscal de parejas estables de la Comunidad Foral de Navarra y las referencias al Registro fiscal de parejas estables de la Orden Foral 117/2014, de 4 de abril, de la Consejera de Economía, Hacienda, Industria y Empleo, por la que se aprueba un nuevo modelo 030 “Comunicación de cambio de domicilio o de variación de datos personales o familiares. Registro fiscal de parejas estables”.

La disposición final primera realiza los ajustes necesarios en el artículo 3 quáter de la Ley Foral 10/2010, de 10 de mayo, del Derecho a la Vivienda en Navarra, para coordinarlo con el artículo 68 quinquies del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, que regula las deducciones para facilitar el acceso a una vivienda en régimen de alquiler.

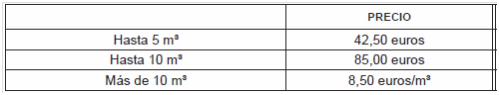

La disposición final segunda modifica el artículo 13 de la Ley Foral 10/1988, de 29 de diciembre, de Saneamiento de las Aguas Residuales de Navarra, que pasa a recoger las tarifas del canon de saneamiento aplicables a partir del 1 de enero de 2017, establecidas en el artículo séptimo (que se deroga) de la Ley Foral 25/2016, de 28 de diciembre, de modificación de diversos impuestos y otras medidas tributarias. Además, con el objetivo de unificar el criterio de aplicación de la tarifa de canon en casos de fugas ocultas en todo el territorio foral, se ha considerado necesario establecer una tarifa diferenciada para esos casos.

Por su parte, la disposición final tercera, modifica la Ley Foral 7/2009, de 5 de junio, por la que se regula la asignación tributaria del 0,7 por 100 que los contribuyentes de la Comunidad Foral asignan a otros fines de interés social, para que también los contribuyentes del Impuesto sobre Sociedades puedan optar por destinar el 0,7 por 100 de la cuota íntegra a fines de interés social.

Finalmente, la disposición final cuarta habilita al Gobierno de Navarra para dictar cuantas disposiciones sean necesarias para el desarrollo y aplicación de esta ley foral y la disposición final quinta establece que la presente ley foral entrará en vigor el día siguiente al de su publicación en el Boletín Oficial de Navarra, con los efectos en ella previstos.

Artículo Primero. Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas.

Los preceptos del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Decreto Foral Legislativo 4/2008, de 2 de junio, que a continuación se relacionan quedarán redactados del siguiente modo:

Uno. Artículo 7, adición de una letra z), con efectos a partir de 1 de enero de 2022.

“z) El 100 por 100 de las de ayudas financiadas totalmente por el Fondo Europeo Agrícola de Desarrollo Rural (FEADER).

Igualmente estará exento el 50 por 100 de las ayudas financiadas totalmente por el Fondo Europeo Agrícola de Garantía (FEAGA), siempre que su percepción se efectúe por titulares de explotaciones agrarias que tengan la calificación de prioritarias en el momento de su cobro.

El importe máximo y conjunto de la exención correspondiente a las ayudas percibidas por ambos conceptos no podrá superar 20.000 euros”.

“e) Las contribuciones o aportaciones satisfechas por los promotores de planes de pensiones previstos en el Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el Real Decreto Legislativo 1/2002, de 29 de noviembre, o por las empresas promotoras previstas en la Directiva (UE) 2016/2341 del Parlamento Europeo y del Consejo, de 14 de diciembre de 2016, relativa a las actividades y la supervisión de fondos de pensiones de empleo”.

Tres. Artículo 36, modificación de la letra B.1.c), letra C) primer párrafo, y adición de una letra D), con efectos a partir de 1 de enero de 2022.

“c) No podrán aplicar esta modalidad los sujetos pasivos que renuncien al régimen simplificado o al régimen especial de la agricultura, ganadería y pesca, del Impuesto sobre el Valor Añadido”.

“C) El importe neto de la cifra de negocios vendrá determinado por los importes de la venta de los productos y de la prestación de servicios u otros ingresos correspondientes a las actividades ordinarias del sujeto pasivo, incluida en su caso la compensación del régimen especial de la agricultura ganadería y pesca, deducidas las bonificaciones y demás reducciones sobre las ventas, así como el Impuesto sobre el Valor Añadido, excepto en el caso de sujetos pasivos acogidos al régimen de recargo equivalencia, y otros impuestos directamente relacionados con la mencionada cifra de negocios. Igualmente se computarán las ayudas y subvenciones corrientes y de capital, así como las indemnizaciones percibidas para compensar pérdidas de ingresos de la actividad, incluidos los importes que hayan tenido la consideración de exentos. Tratándose de comisionistas se tendrá en cuenta el importe íntegro de las comisiones”.

“D) El importe correspondiente a ingresos por ayudas o subvenciones no exentas se integrará en el rendimiento neto sin aplicación de las reducciones recogidas en las letras A).3 y B).4”.

Cuatro. Artículo 42, con efectos a partir de 1 de enero de 2022.

“Artículo 42. Adquisición o transmisión a título lucrativo.

Cuando la adquisición o la transmisión hubiere sido a título lucrativo, constituirán los valores respectivos aquellos que corresponderían por aplicación de las normas del Impuesto sobre Sucesiones y Donaciones, sin que puedan exceder del valor de mercado.

No obstante, en las adquisiciones lucrativas por causa de muerte derivadas de contratos o pactos sucesorios con efectos de presente, el beneficiario de los mismos que transmitiera, antes del transcurso de cinco años desde la celebración del pacto sucesorio o del fallecimiento del causante, si fuera anterior, los bienes adquiridos, se subrogará en la posición de este, respecto al valor y fecha de adquisición de aquellos, cuando este valor fuera inferior al previsto en el párrafo anterior.

A los citados valores les será de aplicación, en su caso, lo dispuesto en los apartados 1.b) y 2 del artículo 41.

En las adquisiciones lucrativas a que se refiere el artículo 39.4.c), el donatario se subrogará, respecto de los valores y fechas de adquisición de dichos bienes, en la posición del donante”.

Cinco. Artículo 52, apartado 1.a) último párrafo y adición de un ordinal 3.º en el apartado 2.a), con efectos a partir de 1 de enero de 2022.

“Tampoco resultará de aplicación el citado régimen de diferimiento cuando la transmisión o reembolso o, en su caso, la suscripción o la adquisición tenga por objeto participaciones representativas del patrimonio de instituciones de inversión colectiva a que se refiere este artículo que tengan la consideración de fondos de inversión cotizados o acciones de las sociedades del mismo tipo conforme a lo previsto en el artículo 79 del Reglamento de desarrollo de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, aprobado por el Real Decreto 1082/2012, de 13 de julio”.

“3.º Que el reembolso o transmisión o, en su caso, la suscripción o adquisición, no tenga por objeto participaciones o acciones en instituciones de inversión colectiva análogas a los fondos de inversión cotizados o sociedades del mismo tipo previstos en el artículo 79 del Reglamento de desarrollo de la Ley 35/2003, cualquiera que sea el mercado regulado o el sistema multilateral de negociación en el que coticen y la composición del índice que reproduzcan, repliquen o tomen como referencia”.

Seis. Artículo 55.1, segundo párrafo del ordinal primero, tercer párrafo del ordinal 4.º, segundo párrafo del ordinal 6.º, ordinal 7.º letras a) b’) y b) y ordinal 9.º, con efectos a partir de 1 de enero de 2022.

“Igualmente, las aportaciones realizadas por los partícipes a los planes de pensiones regulados en la Directiva (UE) 2016/2341 del Parlamento Europeo y del Consejo, de 14 de diciembre de 2016, relativa a las actividades y la supervisión de fondos de pensiones de empleo, incluidas las contribuciones efectuadas por las empresas promotoras, siempre que se cumplan los siguientes requisitos:”

“El conjunto de las reducciones practicadas por todas las personas que satisfagan primas a favor de un mismo sujeto pasivo, incluidas las del propio sujeto pasivo, no podrán exceder de 1.500 euros anuales”.

“El límite a que se refiere el párrafo anterior se incrementará, en su caso, en el importe señalado en el ordinal 7.º b)”.

“b’) 1.500 euros anuales.

Este límite se incrementará en 8.500 euros, siempre que tal incremento provenga de contribuciones empresariales a sistemas de previsión social que hayan sido imputadas a los partícipes, asegurados o mutualistas, o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior a la respectiva contribución empresarial.

A estos efectos las cantidades aportadas por la empresa que deriven de una decisión del trabajador tendrán la consideración de aportaciones del trabajador.

Las aportaciones propias que el empresario individual realice a planes de pensiones de empleo o a mutualidades de previsión social, de los que, a su vez, sea promotor y partícipe o mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que, a su vez, sea tomador y asegurado, se considerarán como contribuciones empresariales, a efectos del cómputo de este límite”.

“b) Además, como límite propio e independiente, 5.000 euros anuales para las primas satisfechas por la empresa a seguros colectivos de dependencia a que se refiere el último párrafo del ordinal 4.º”.

“9.º Con independencia de las reducciones realizadas de conformidad con los límites anteriores, los sujetos pasivos cuyo cónyuge no obtenga rendimientos netos de trabajo ni de actividades empresariales o profesionales, o los obtenga en cuantía inferior a 8.500 euros anuales, podrán reducir la base imponible general en el importe de las aportaciones realizadas a los sistemas de previsión social previstos en este artículo, de los cuales sea partícipe, mutualista o titular dicho cónyuge, con el límite máximo de 1.000 euros anuales. Estas aportaciones no estarán sujetas al Impuesto sobre Sucesiones y Donaciones”.

Siete. Artículo 59.1, con efectos a partir de 1 de enero de 2022.

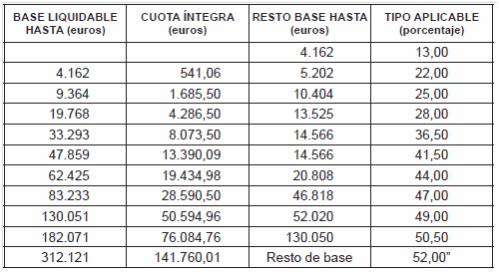

“1. La base liquidable general será gravada a los tipos que se indican en la siguiente escala:

“b) Sujetos pasivos con rendimientos netos del trabajo entre 10.500,01 y 17.500 euros: 1.400 euros menos el resultado de multiplicar por 0,1 la diferencia entre el importe de dichos rendimientos netos y 10.500 euros”.

Nueve. Artículo 62.9, con efectos a partir de 1 de enero de 2022.

“9. Deducciones personales y familiares:

a) Por mínimo personal.

La deducción por mínimo personal será con carácter general de 1.021 euros anuales por sujeto pasivo. Este importe se incrementará en las siguientes cantidades:

a’) 248 euros para los sujetos pasivos que tengan una edad igual o superior a sesenta y cinco años. Dicho importe será de 551 euros cuando el sujeto pasivo tenga una edad igual o superior a setenta y cinco años.

b’) 722 euros para los sujetos pasivos discapacitados que acrediten un grado de discapacidad igual o superior al 33 por 100 e inferior al 65 por 100. Dicho importe será de 2.599 euros cuando el sujeto pasivo acredite un grado de discapacidad igual o superior al 65 por 100.

c’) 100 euros para los sujetos pasivos cuyas rentas, incluidas las exentas, no superen 30.000 euros durante el periodo impositivo.

b) Por mínimos familiares:

Las deducciones por mínimos familiares serán las siguientes:

a’) Por cada ascendiente que conviva con el sujeto pasivo y no obtenga rentas anuales superiores al indicador público de renta de efectos múltiples (IPREM), excluidas las exentas, una de las siguientes cuantías:

1.º 249 euros cuando el ascendiente tenga una edad igual o superior a sesenta y cinco años o cuando, teniendo una edad inferior, genere el derecho a aplicar las deducciones previstas en la letra c’) de este apartado.

2.º 551 euros cuando el ascendiente tenga una edad igual o superior a setenta y cinco años.

Si tales ascendientes forman parte de una unidad familiar, el límite de rentas previsto en esta letra será el doble del indicador público de renta de efectos múltiples (IPREM) para el conjunto de la unidad familiar.

Se considerará que conviven con el sujeto pasivo los ascendientes que, dependiendo económicamente del mismo, estén internados en centros especializados.

b’) 1.º) Por cada descendiente soltero menor de treinta años, siempre que conviva con el sujeto pasivo y no tenga rentas anuales superiores al indicador público de renta de efectos múltiples (IPREM), excluidas las exentas:

455 euros anuales por el primero.

483 euros anuales por el segundo.

690 euros anuales por el tercero.

924 euros anuales por el cuarto.

1.048 euros anuales por el quinto.

1.213 euros por el sexto y siguientes.

También resultarán aplicables las cuantías anteriores por los descendientes solteros, cualquiera que sea su edad, por los que se tenga derecho a practicar las deducciones previstas en la letra c’) siguiente.

Además, por cada descendiente menor de tres años o adoptado por el que se tenga derecho a aplicar las deducciones establecidas en esta letra, 607 euros anuales. Dicho importe será de 1.103 euros anuales cuando se trate de adopciones que tengan el carácter de internacionales con arreglo a las normas y convenios aplicables. En los supuestos de adopción, la deducción correspondiente se aplicará en el periodo impositivo en que se inscriba en el Registro Civil y en los dos siguientes.

2.º Para los sujetos pasivos cuyas rentas, incluidas las exentas, no superen en el periodo impositivo 30.000 euros, el importe de la deducción del ordinal 1.º) que corresponda a cada sujeto pasivo, se incrementará en el importe resultante de aplicar la siguiente escala:

a) Sujetos pasivos con rentas hasta 20.000 euros: el 40 por 100.

b) Sujetos pasivos con rentas entre 20.000,01 y 30.000 euros: el 40 por 100 menos el resultado de multiplicar por 50 la proporción que represente el exceso de rentas del sujeto pasivo sobre 20.000 euros, respecto de esta última cantidad.

El porcentaje que resulte se expresará redondeado con dos decimales.

3.º Se asimilará a la convivencia con el sujeto pasivo, la dependencia económica de los descendientes respecto de aquel, salvo cuando resulte de aplicación lo dispuesto el artículo 59.3.

c’) Por cada descendiente soltero o cada ascendiente, cualquiera que sea su edad, que conviva con el sujeto pasivo, siempre que aquellos no tengan rentas anuales, excluidas las exentas, superiores al indicador público de renta de efectos múltiples (IPREM) en el periodo impositivo de que se trate, que sean discapacitados y acrediten un grado de discapacidad igual o superior al 33 por 100 e inferior al 65 por 100, además de las cuantías que procedan de acuerdo con las letras anteriores, 635 euros anuales. Esta cuantía será de 2.224 euros anuales cuando el grado de discapacidad acreditado sea igual o superior al 65 por 100.

Si tales ascendientes forman parte de una unidad familiar, el límite de rentas previsto en el párrafo anterior será el doble del indicador público de renta de efectos múltiples (IPREM) para el conjunto de la unidad familiar.

A efectos de lo previsto en las letras b’) y c’) anteriores, aquellas personas vinculadas al sujeto pasivo por razón de tutela o acogimiento en los términos establecidos en la legislación civil aplicable y que no sean ascendientes ni descendientes se asimilarán a los descendientes. También se asimilarán a los descendientes aquellas personas que, cumpliendo los requisitos establecidos en el artículo 50.1 del Decreto Foral 7/2009, de 19 de enero, por el que se aprueba el Reglamento de desarrollo parcial de la Ley Foral 15/2005, de 5 de diciembre, de Promoción, Atención y Protección a la Infancia y a la Adolescencia, convengan libremente la continuación de la convivencia con quienes les acogieron hasta su mayoría de edad o emancipación. Esta situación deberá ser acreditada por el departamento competente en materia de asuntos sociales. También se asimilarán a los descendientes aquellas personas cuya guarda y custodia esté atribuida al sujeto pasivo por resolución judicial, en situaciones diferentes a las anteriores.

Cuando dos o más sujetos pasivos tengan derecho a la aplicación de las deducciones por mínimos familiares, su importe, salvo el incremento establecido en la letra b’) 2.º), se prorrateará entre ellos por partes iguales. Igualmente se procederá en relación con los descendientes en los supuestos de custodia compartida.

No obstante, cuando los sujetos pasivos tengan distinto grado de parentesco con el ascendiente o con el descendiente, la aplicación de la deducción por mínimo familiar corresponderá a los de grado más cercano, salvo que estos no tengan rentas superiores al indicador público de renta de efectos múltiples (IPREM), excluidas las exentas, en cuyo caso corresponderá a los del siguiente grado.

c) Por cuidado de descendientes, ascendientes, otros parientes y personas discapacitadas:

Será deducible el 100 por 100 de las cantidades satisfechas en el período impositivo por el sujeto pasivo por las cotizaciones a la Seguridad Social a cargo de la persona empleadora como consecuencia de contratos formalizados con personas que trabajen en el hogar familiar en el cuidado de:

a’) Descendientes menores de dieciséis años. A estos efectos los menores de dieciséis años vinculados al sujeto pasivo por razón de tutela o acogimiento en los términos establecidos en la legislación civil aplicable se asimilarán a los descendientes. También se asimilarán a los descendientes aquellas personas cuya guarda y custodia esté atribuida al sujeto pasivo por resolución judicial, en situaciones diferentes a las anteriores.

b’) Aquellas por las que el sujeto pasivo tenga derecho a la aplicación de la deducción por mínimo familiar prevista en las letras a’) o c’) de la letra b) de este artículo, o a la aplicación de la deducción por familiares que tengan la consideración de persona asistida en los términos establecidos en la disposición transitoria decimotercera.

c’) Ascendientes por afinidad, hermanos y tíos que cumplan los requisitos que se establecen para los ascendientes en las letras a’) o c’) de la letra b) de este artículo.

También podrá aplicarse esta deducción en el supuesto de contratos formalizados para el cuidado del propio sujeto pasivo cuando su edad sea igual o superior a sesenta y cinco años o cuando acredite un grado de discapacidad igual o superior al 65 por 100”.

Diez. Artículo 62.10.b) 1.º, con efectos a partir de 1 de enero de 2021.

“1.º Si el rendimiento neto de la actividad empresarial o profesional se determina con arreglo a las modalidades simplificada o especial del método de estimación directa, la deducción en la cuota será incompatible con las reducciones del rendimiento neto previstas en las letras A.3 y B.4 del artículo 36”.

Once. Artículo 62.13, modificación de la letra d), y adición de una letra e), pasando el actual contenido de la letra d) a la letra e), con efectos a partir de 1 de enero de 2022:

“d) Cuando las rentas del sujeto pasivo, incluidas las exentas, no superen 30.000 euros en el periodo impositivo, los porcentajes de deducción establecidos en la letra a) serán, respectivamente, un 35 por 100 para los vehículos eléctricos y un 10 por 100 en el caso de vehículos híbridos enchufables. Si el sujeto pasivo forma parte de una unidad familiar, el mencionado límite de rentas no podrá superar 60.000 euros y se referirá al conjunto de la unidad familiar”.

Doce. Artículo 68.A) 4.2.ª y B) 4.2.ª, con efectos a partir de 1 de enero de 2021.

“2.ª Las deducciones reguladas en esta letra serán incompatibles con la percepción de las prestaciones de renta garantizada regulada en la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos de inclusión social y a la renta garantizada, y del ingreso mínimo vital regulado en el Real Decreto Ley 20/2020, de 29 de mayo.

No obstante, cuando las citadas prestaciones no se hubieran percibido durante todo el periodo impositivo, las deducciones se calcularán de forma proporcional al número de días en los que no se hayan percibido las mismas”.

“2.ª Las deducciones reguladas en esta letra serán incompatibles con la percepción de las prestaciones de renta garantizada regulada en la Ley Foral 15/2016, de 11 de noviembre, por la que se regulan los derechos de inclusión social y a la renta garantizada, y del ingreso mínimo vital regulado en el Real Decreto Ley 20/2020, de 29 de mayo.

No obstante, cuando las citadas prestaciones no se hubieran percibido durante todo el periodo impositivo, las deducciones se calcularán de forma proporcional al número de días en los que no se hayan percibido las mismas”.

Trece. Artículo 68 bis, adición de un apartado 3, con efectos a partir de 1 de enero de 2021.

“3. La deducción regulada en este artículo será incompatible con la percepción del ingreso mínimo vital regulado en el Real Decreto Ley 20/2020, de 29 de mayo”.

Catorce. Artículo 68 quinquies, apartados B.1.a) y primer párrafo de la letra b), y C.5, con efectos a partir de 1 de enero de 2022.

“a) del 50 por 100 de la renta por arrendamiento satisfecha en el periodo impositivo si está inscrito en el censo de solicitantes de vivienda protegida con anterioridad al 1 de enero del año en curso en que se realice la solicitud, o si es arrendatario de una vivienda protegida con contrato visado administrativamente antes de dicha fecha.

b) del 60 por 100 de la renta por arrendamiento satisfecha en el periodo impositivo si es beneficiario del programa de vivienda de integración social en arrendamiento de conformidad con lo dispuesto en el artículo 72 del Decreto Foral 61/2013, de 18 de septiembre, por el que se regulan las actuaciones protegibles en materia de vivienda, o norma que lo sustituya, con anterioridad al 1 de enero del año en curso en que se realice la solicitud”.

“5. El precio del alquiler de la mencionada vivienda no podrá superar 675 euros mensuales”.

Quince. Artículo 71.1.a) y b), con efectos a partir del 3 de septiembre de 2021.

“a) La integrada por los cónyuges no separados legalmente y, si los hubiere, los hijos menores de edad, con excepción de los que, con el consentimiento de los padres, vivan independientes de estos, y los hijos mayores de edad sujetos a curatela.

b) La integrada por una pareja estable, según su legislación específica y, si los hubiere, los hijos menores de edad, con excepción de los que, con el consentimiento de los padres, vivan independientes de estos, y los hijos mayores de edad sujetos a curatela”.

Dieciséis. Artículo 75, con efectos a partir de 1 de enero de 2022.

“Artículo 75. Reglas especiales de la tributación conjunta.

En los supuestos de tributación conjunta se aplicarán las siguientes reglas especiales:

1.ª El límite de rentas a que se refiere el artículo 62.2 será de 60.000 euros para el conjunto de la unidad familiar.

2.ª El límite establecido en el artículo 64.1 se aplicará a la suma de las bases liquidables de todos los miembros de la unidad familiar.

3.ª El límite establecido el artículo 64.2 se aplicará a la suma de las cuotas de todos los miembros de la unidad familiar.

4.ª En los supuestos de las unidades familiares a que se refiere el artículo 71.1.c), la deducción por mínimo personal, correspondiente al padre o a la madre, establecida en el artículo 62.9.a), se incrementará en 630 euros. Dicho incremento no se producirá cuando el padre y la madre convivan, ni en los casos de custodia compartida”.

Diecisiete. Disposición adicional quinta 3, segundo párrafo, con efectos a partir del 3 de septiembre de 2021.

“También se considerarán afectadas por un grado de discapacidad igual o superior al 65 por 100 las personas que tengan reconocida una situación de dependencia en cualquiera de sus grados”.

Dieciocho. Disposición adicional décima, derogación.

Diecinueve. Disposición adicional decimotercera. Rúbrica y apartados 1 y 3.

“Disposición adicional decimotercera.-Régimen fiscal de las aportaciones y prestaciones de los sistemas de previsión social constituidos a favor de personas con discapacidad”.

“1. A las aportaciones a los planes de pensiones, constituidos a favor de personas con discapacidad, que cumplan los requisitos, características y condiciones establecidos en la normativa estatal del Impuesto sobre la Renta de las Personas Físicas, así como a las prestaciones derivadas de aquéllos, se les aplicará el siguiente régimen fiscal:

a) Las aportaciones realizadas a dichos planes de pensiones podrán dar lugar a reducción en la parte general de la base imponible del Impuesto sobre la Renta de las Personas Físicas con los siguientes límites máximos:

a’) Las aportaciones anuales realizadas por cada partícipe a favor de personas con discapacidad, con las que exista relación de parentesco o tutoría: 10.000 euros anuales.

Ello sin perjuicio de las aportaciones que puedan realizar a sus propios planes de pensiones, de conformidad con los límites establecidos en el artículo 55 de esta ley foral.

b’) Las aportaciones anuales realizadas por las personas con discapacidad partícipes: 24.250 euros anuales.

El conjunto de las reducciones practicadas por todas las personas que realicen aportaciones a favor de una misma persona con discapacidad, incluidas las de la propia persona con discapacidad, no podrá exceder de 24.250 euros anuales. A estos efectos, cuando concurran varias aportaciones a favor de la persona con discapacidad, habrán de dar lugar a reducción, en primer lugar, las aportaciones realizadas por la propia persona con discapacidad, y solo si estas no alcanzaran el señalado límite de 24.250 euros, las aportaciones realizadas a su favor por otras personas podrán dar lugar a reducción en la base imponible de estas, y ello de forma proporcional y sin que, en ningún caso, el conjunto de las reducciones practicadas por todas las personas que realicen aportaciones a favor de una misma persona con discapacidad pueda exceder de 24.250 euros.

b) Los rendimientos del trabajo derivados de las prestaciones obtenidas en forma de renta por las personas con discapacidad, correspondientes a las aportaciones a las que se refiere la presente disposición, tendrán derecho a una reducción en este Impuesto hasta un importe máximo anual conjunto de tres veces el indicador público de renta de efectos múltiples (IPREM).

Tratándose de prestaciones recibidas en forma de capital por las personas con discapacidad, correspondientes a las aportaciones a las que se refiere la presente disposición, la reducción prevista en las letras b) y c) del artículo 17.2 de esta ley foral será del 60 por 100”.

“3. Las aportaciones a estos sistemas de previsión social constituidos a favor de personas con discapacidad, realizadas por las personas contempladas en la normativa estatal del Impuesto sobre la Renta de las Personas Físicas, no estarán sujetas al Impuesto sobre Sucesiones y Donaciones”.

Veinte. Disposición adicional quincuagésima quinta, con efectos a partir de 1 de enero de 2021.

“Disposición adicional quincuagésima quinta.-Obras de rehabilitación.

1. Estarán exentas las subvenciones públicas concedidas por la Administración de la Comunidad Foral de Navarra para obras de rehabilitación protegida, en virtud de lo dispuesto en el Decreto Foral 61/2013, de 18 de septiembre, por el que se regulan las actuaciones protegibles en materia de vivienda, siempre que dichas subvenciones se atribuyan a los sujetos pasivos que no tengan rentas, excluidas las exentas, superiores a 30.000 euros en el periodo impositivo.

También estarán exentas las subvenciones que por los mismos conceptos se perciban de otras Administraciones Públicas.

2. Tendrán también la consideración de rentas exentas las subvenciones públicas concedidas en aplicación de lo dispuesto en el Real Decreto 853/2021, de 5 de octubre, por el que regulan los programas de ayuda en materia de rehabilitación residencial del Plan de Recuperación, Transformación y Resiliencia; el Real Decreto 737/2020, de 4 de agosto, por el que se regula el programa de ayudas para actuaciones de rehabilitación energética en edificios existentes y se regula la concesión directa de las ayudas de este programa a las comunidades autónomas y ciudades de Ceuta y Melilla; y el Real Decreto 691/2021, de 3 de agosto, por el que se regulan las subvenciones a otorgar a actuaciones de rehabilitación energética en edificios existentes en ejecución del Programa de rehabilitación energética para edificios existentes en municipios de reto demográfico (Programa PREE 5000)”.

Veintiuno. Disposición adicional quincuagésima octava, derogación, con efectos a partir de 1 de enero de 2022.

Veintidós. Adición de una disposición adicional sexagésima cuarta, con efectos durante el año 2022.

“Disposición adicional sexagésima cuarta.-Deducción para facilitar el acceso a una vivienda en régimen de alquiler durante 2022.

Durante el año 2022, podrán optar a la deducción por arrendamiento para emancipación prevista en el artículo 68 quinquies.A, las personas empadronadas en Navarra que, cumpliendo el resto de requisitos exigidos para ser beneficiarias de la misma, excepto el relativo a la edad, consten inscritas a 1 de enero de 2022, o fecha posterior, como demandantes de empleo en situación de desempleo.

La concesión de la deducción se realizará hasta el 31 de diciembre de 2022”.

Veintitrés. Adición de una disposición adicional sexagésima quinta.

“Disposición adicional sexagésima quinta.-Deducción por obras de mejora de la eficiencia energética de viviendas.

1. Los contribuyentes podrán deducir el 20 por ciento de las cantidades satisfechas en 2022 por las obras realizadas durante dicho período para la reducción de la demanda de calefacción y refrigeración de su vivienda habitual o de cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda en ese momento o en expectativa de alquiler, siempre que, en este último caso, la vivienda se alquile antes de 31 de diciembre de 2023.

A estos efectos, únicamente se entenderá que se ha reducido la demanda de calefacción y refrigeración de la vivienda cuando se reduzca en al menos un 7 por ciento la suma de los indicadores de demanda de calefacción y refrigeración del certificado de eficiencia energética de la vivienda expedido por el técnico competente después de la realización de las obras, respecto del expedido antes del inicio de las mismas.

La deducción se practicará en el período impositivo en el que se expida el certificado de eficiencia energética emitido después de la realización de las obras que, en todo caso, deberá ser expedido antes de 1 de enero de 2023.

La base máxima de esta deducción será de 5.000 euros anuales.

2. Los contribuyentes podrán deducir el 40 por ciento de las cantidades satisfechas en 2022, por las obras realizadas durante dicho período para la mejora en el consumo de energía primaria no renovable de su vivienda habitual o de cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda en ese momento o en expectativa de alquiler, siempre que, en este último caso, la vivienda se alquile antes de 31 de diciembre de 2023.

A estos efectos, únicamente se entenderá que se ha mejorado el consumo de energía primaria no renovable en la vivienda en la que se hubieran realizado tales obras cuando se reduzca en al menos un 30 por ciento el indicador de consumo de energía primaria no renovable, o bien se consiga una mejora de la calificación energética de la vivienda para obtener una clase energética “A” o “B”, en la misma escala de calificación, acreditado mediante certificado de eficiencia energética expedido por el técnico competente después de la realización de aquellas, respecto del expedido antes del inicio de las mismas.

La deducción se practicará en el período impositivo en el que se expida el certificado de eficiencia energética emitido después de la realización de las obras, que, en todo caso, deberá ser expedido antes de 1 de enero de 2023.

La base máxima de esta deducción será de 7.500 euros anuales.

3. Los contribuyentes propietarios de viviendas ubicadas en edificios de uso predominante residencial en el que se hayan llevado a cabo en 2022 y en 2023, obras de rehabilitación energética, podrán deducir el 60 por ciento de las cantidades satisfechas durante dicho período por tales obras. A estos efectos, tendrán la consideración de obras de rehabilitación energética del edificio aquellas en las que se obtenga una mejora de la eficiencia energética del edificio en el que se ubica la vivienda, debiendo acreditarse con el certificado de eficiencia energética del edificio expedido por el técnico competente después de la realización de aquellas una reducción del consumo de energía primaria no renovable, referida a la certificación energética, de un 30 por ciento como mínimo, o bien, la mejora de la calificación energética del edificio para obtener una clase energética “A” o “B”, en la misma escala de calificación, respecto del expedido antes del inicio de las mismas.

Se asimilarán a viviendas las plazas de garaje y trasteros que se hubieran adquirido con estas.

No darán derecho a practicar esta deducción las obras realizadas en la parte de la vivienda que se encuentre afecta a una actividad económica.

La deducción se practicará en los períodos impositivos 2022 y 2023 en relación con las cantidades satisfechas en cada uno de ellos, siempre que se hubiera expedido, antes de la finalización del período impositivo en el que se vaya a practicar la deducción, el citado certificado de eficiencia energética. Cuando el certificado se expida en un período impositivo posterior a aquel en el que se abonaron cantidades por tales obras, la deducción se practicará en el periodo en que se expida el certificado. En todo caso, dicho certificado deberá ser expedido antes de 1 de enero de 2024.

La base máxima de esta deducción será de 5.000 euros anuales.

Las cantidades satisfechas no deducidas por exceder de la base máxima anual de deducción podrán deducirse, con el mismo límite, en los cuatro ejercicios siguientes, sin que en ningún caso la base acumulada de la deducción pueda exceder de 15.000 euros.

4. No darán derecho a practicar las deducciones previstas en los apartados 1 y 2, cuando la obra se realice en las partes de las viviendas afectas a una actividad económica, plazas de garaje, trasteros, jardines, parques, piscinas e instalaciones deportivas y otros elementos análogos.

En ningún caso, una misma obra realizada en una vivienda dará derecho a las deducciones previstas en los apartados 1 y 2. Tampoco tales deducciones resultarán de aplicación en aquellos casos en los que la mejora acreditada y las cuantías satisfechas correspondan a actuaciones realizadas en el conjunto del edificio y proceda la aplicación de la deducción recogida en el apartado 3 de esta disposición.

La base de las deducciones previstas en los apartados 1, 2 y 3 estará constituida por las cantidades satisfechas, mediante tarjeta de crédito o débito, transferencia bancaria, cheque nominativo o ingreso en cuentas en entidades de crédito, a las personas o entidades que realicen tales obras, así como a las personas o entidades que expidan los citados certificados, debiendo descontar aquellas cuantías que, en su caso, hubieran sido subvencionadas a través de un programa de ayudas públicas o fueran a serlo en virtud de resolución definitiva de la concesión de tales ayudas. En ningún caso, darán derecho a practicar deducción las cantidades satisfechas mediante entregas de dinero de curso legal.

A estos efectos, se considerarán como cantidades satisfechas por las obras realizadas aquellas necesarias para su ejecución, incluyendo los honorarios profesionales, costes de redacción de proyectos técnicos, dirección de obras, coste de ejecución de obras o instalaciones, inversión en equipos y materiales y otros gastos necesarios para su desarrollo, así como la emisión de los correspondientes certificados de eficiencia energética. En todo caso, no se considerarán en dichas cantidades los costes relativos a la instalación o sustitución de equipos que utilicen combustibles de origen fósil.

Tratándose de obras llevadas a cabo por una comunidad de propietarios, la cuantía susceptible de formar la base de la deducción de cada contribuyente a que se refiere el apartado 3 vendrá determinada por el resultado de aplicar a las cantidades satisfechas por la comunidad de propietarios a las que se refiere el párrafo anterior, el coeficiente de participación que tuviese en la misma.

5. Los certificados de eficiencia energética previstos en los apartados anteriores deberán haber sido expedidos y registrados con arreglo a lo dispuesto en el Real Decreto 390/2021, de 1 de junio, por el que se aprueba el procedimiento básico para la certificación de la eficiencia energética de los edificios.

A los efectos de acreditar el cumplimiento de los requisitos exigidos para la práctica de estas deducciones serán válidos los certificados expedidos antes del inicio de las obras siempre que no hubiera transcurrido un plazo de dos años entre la fecha de su expedición y la del inicio de estas.

6. Los departamentos competentes en materia de energía y en materia de vivienda deberán suministrar información a la Hacienda Foral de Navarra respecto de los certificados de eficiencia energética registrados y de las resoluciones definitivas de ayuda que hayan sido concedidas por obras de mejora de la eficiencia energética de viviendas, junto con la relación de números de referencia catastrales a los que se refieran.

Mediante orden foral de la persona titular del departamento competente en materia tributaria se podrá determinar la información a suministrar y la forma y plazos para cumplir con dicha obligación de información”.

Veinticuatro. Adición de una disposición transitoria vigesimonovena, con efectos a partir de 1 de enero de 2022.

“Disposición transitoria vigesimonovena.-Aplicación del régimen de diferimiento a determinadas participaciones o acciones en instituciones de inversión colectiva adquiridas con anterioridad a 1 de enero de 2022.

El requisito establecido en el artículo 52.2.a) 3.º no será de aplicación a las participaciones o acciones en instituciones de inversión colectiva a que se refiere dicho ordinal 3.º, adquiridas por el contribuyente con anterioridad a 1 de enero de 2022 y no cotizadas en bolsa de valores española, siempre que el importe del reembolso o transmisión no se destine a la adquisición de acciones o participaciones de instituciones de inversión colectiva previstas en el citado ordinal”.

Veinticinco. Adición de una disposición transitoria trigésima, con efectos a partir del 3 de septiembre de 2021.

“Disposición transitoria trigésima.-Incapacitados judicialmente sujetos a patria potestad prorrogada o rehabilitada en virtud de sentencias dictadas con anterioridad a la entrada en vigor de la Ley 8/2021.

Cuando en aplicación de la disposición transitoria quinta de la Ley 8/2021, de 2 de junio, por la que se reforma la legislación civil y procesal para el apoyo a las personas con discapacidad en el ejercicio de su capacidad jurídica se mantengan situaciones de incapacitados judicialmente sujetos a patria potestad prorrogada o rehabilitada en virtud de sentencias dictadas con anterioridad a la entrada en vigor de esa Ley, se aplicarán el artículo 71.1.a) y b) y el segundo párrafo del apartado 3 de la disposición adicional quinta de esta ley foral, en los términos vigentes a 2 de septiembre de 2021”.

Artículo Segundo. Ley Foral del Impuesto sobre Sociedades.

Los preceptos de la Ley Foral 26/2016, de 28 de diciembre, del Impuesto sobre Sociedades, que a continuación se relacionan quedarán redactados del siguiente modo:

Uno. Artículo 12.1.b), primer párrafo, con efectos para los periodos impositivos que se inicien a partir de 1 de enero de 2022.

“b) Que no se halle participada directa o indirectamente en más de un 25 por 100 por entidades que no reúnan el requisito de la letra a), excepto que se trate de sociedades o fondos de capital-riesgo o sociedades públicas de participación, cuando la participación sea consecuencia del cumplimiento del objeto social de estas entidades”.

Dos. Artículo 23.3, adición de una letra f).

“f) A efectos de este apartado, se considerarán automóviles de turismo, remolques, ciclomotores y motocicletas los definidos como tales en el anexo II del Real Decreto 2822/1998, de 23 de diciembre, por el que se aprueba el Reglamento General de Vehículos, así como los definidos como vehículos mixtos en dicho anexo y, en todo caso, los denominados vehículos todo terreno, tipo jeep o pick up”.

Tres. Artículo 23 bis, adición de un apartado 13, con efectos para los periodos impositivos iniciados a partir de 1 de enero de 2020 y que no hubieran concluido el 27 de febrero de 2021.

“13. No resultará de aplicación lo previsto en los apartados anteriores cuando la asimetría híbrida se deba a que el beneficiario esté exento del Impuesto, se produzca en el marco de una operación o transacción que se base en un instrumento o contrato financiero sujeto a un régimen tributario especial, ni cuando la diferencia en el valor imputado se deba a diferencias de valoración, incluidas las derivadas de la aplicación de la normativa de operaciones vinculadas”.

Cuatro. Artículo 37.2, primer párrafo y apartado 4.

“2. Lo dispuesto en el apartado 1 no será aplicable en los supuestos en que los elementos patrimoniales en los que se efectúe la reinversión sean adquiridos a una persona o entidad vinculada, salvo que se trate de elementos nuevos de inmovilizado material o de inversiones inmobiliarias”.

“4. La reinversión se entenderá efectuada, tratándose de elementos patrimoniales del inmovilizado material y de inversiones inmobiliarias, en el momento en que se produzca su entrada en funcionamiento y, tratándose de elementos patrimoniales del inmovilizado intangible, en la fecha en que hayan sido adquiridos”.

Cinco. Artículo 61.6, con efectos para los periodos impositivos que se inicien a partir de 1 de enero de 2022.

“6. Los contribuyentes que pretendan acogerse a la deducción regulada en este artículo deberán presentar, ante el órgano del Gobierno de Navarra competente en materia de innovación y tecnología el proyecto a que se refiere el apartado 5, junto con una memoria explicativa del mismo, en la que deberá constar, de forma detallada, el presupuesto de gastos afectos al proyecto, así como los periodos en los que van a ser imputados.

En base a la documentación aportada, el órgano del Gobierno de Navarra competente en materia de innovación y tecnología emitirá informe sobre si dichas actividades cumplen con los requisitos y condiciones que dan derecho a la deducción.

Una vez solicitado el informe, el contribuyente consignará en su autoliquidación la deducción correspondiente.

La deducción se entenderá generada en el periodo impositivo en que se hayan efectuado los gastos, excepto cuando se trate de gastos realizados en los dos periodos impositivos anteriores a la presentación de la solicitud del informe, en cuyo caso se entenderá generada en el periodo impositivo en que se haya presentado la misma. No obstante, la entidad puede demorar la aplicación de la deducción hasta la primera autoliquidación cuyo plazo de presentación termine con posterioridad a la notificación del informe. En este supuesto la deducción se entenderá generada en el periodo impositivo correspondiente a dicha autoliquidación.

Si la calificación del informe resulta negativa en todo o en parte, la entidad deberá regularizar en la primera autoliquidación cuya fecha de presentación finalice con posterioridad a la recepción del informe, reintegrando las deducciones indebidamente practicadas de acuerdo con dicha calificación, con sus correspondientes intereses de demora”.