LEXNAVARRA

ORDEN FORAL 189/2015, DE 29 DE JUNIO, DE LA CONSEJERA DE ECONOMÍA, HACIENDA, INDUSTRIA Y EMPLEO, POR LA QUE SE APRUEBA EL MODELO 270, “RESUMEN ANUAL DE RETENCIONES E INGRESOS A CUENTA. GRAVAMEN ESPECIAL SOBRE LOS PREMIOS DE DETERMINADAS LOTERÍAS Y APUESTAS”

BON N.º 154 - 10/08/2015

- Preámbulo

- Artículo 1. Aprobación del modelo 270.

- Artículo 2. Obligados a presentar el modelo 270

.

. - Artículo 3. Lugar y plazo de presentación del modelo 270

.

. - Artículo 4. Formas de presentación del modelo 270.

- Artículo 5. Condiciones generales para la presentación telemáticas por Internet de las declaraciones correspondientes al modelo 270.

- Artículo 6. Procedimiento para la presentación telemática por Internet de las declaraciones correspondientes al modelo 270.

- Disposición Final Única. Entrada en vigor.

ANEXO I. Diseños lógicos a los que deben ajustarse los archivos que se generen para la presentación telemática del Modelo 270

De acuerdo con el apartado 6 de la Disposición adicional trigésima séptima del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, aprobado mediante Decreto Foral Legislativo 4/2008, de 2 de junio; con el apartado 2 de la Disposición adicional quinta del Texto Refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo; y con el artículo 88.5.f) de la Ley Foral 24/1996, de 30 de diciembre, del Impuesto sobre Sociedades, los premios sujetos al gravamen especial sobre los premios de determinadas loterías y apuestas están sujetos a retención o ingreso a cuenta en los términos previstos en los citados preceptos.

Por Orden Foral 105/2013, de 25 de marzo, se aprobó el modelo 230, “Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre la Renta de no Residentes: Retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; Impuesto sobre Sociedades: Retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación” para declarar e ingresar las cantidades retenidas y los ingresos a cuenta del gravamen especial practicados.

Esta Orden Foral ha sido modificada recientemente por la Orden Foral 188/2015, de 25 de junio, de la Consejera de Economía, Hacienda, Industria y Empleo, con el fin, entre otros, de adaptar sus disposiciones al nuevo punto de conexión contenido en el artículo 14.2 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, según redacción dada por la Ley 14/2015, de 24 de junio. De acuerdo con este nuevo punto de conexión, la Comunidad Foral de Navarra será competente para exigir las retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas cuando el perceptor tenga su residencia habitual o domicilio fiscal en su territorio, sin atender al domicilio fiscal del pagador.

El apartado 6 de la Disposición adicional trigésima séptima del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, se remite a los artículos 80 y 87 del mismo Texto Refundido. En concreto, el artículo 87.1 establece para los sujetos obligados a la práctica de retenciones o de ingresos a cuenta, la obligación formal de proceder a la presentación de un resumen anual de retenciones e ingresos a cuenta con el contenido que se determine reglamentariamente. En cuanto a la imposición sobre no residentes, por remisión del apartado 2 de la Disposición adicional quinta del Texto Refundido de la Ley del Impuesto sobre la Renta de no Residentes, el artículo 31.5 del mismo establece para el sujeto obligado a retener o a ingresar a cuenta, la obligación de presentar un resumen anual de retenciones e ingresos a cuenta con el contenido que se determine reglamentariamente. Por último, el artículo 88.2 de la Ley Foral del Impuesto sobre Sociedades, establece a su vez, para el sujeto obligado a retener, la obligación de presentar un resumen anual de retenciones con el contenido que se establezca reglamentariamente.

El artículo 46.1 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, establece que los resúmenes de las retenciones e ingresos a cuenta practicados deberán presentarse, con arreglo a su respectiva normativa, en la Administración competente para la exacción de las retenciones e ingresos a cuenta que deban incluirse en los mismos.

Procede, por tanto, aprobar el modelo 270, modelo de resumen anual de las retenciones e ingresos a cuenta practicados a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas, para aquellos retenedores que, conforme a lo anterior, deban presentar sus declaraciones en Navarra.

A estos efectos, el artículo 90.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Decreto Foral 174/1999, de 24 de mayo; el artículo 31.5 del Texto Refundido de la Ley del Impuesto sobre la Renta de no Residentes; así como el artículo 40.6 del Reglamento del Impuesto sobre Sociedades, aprobado mediante DF 282/1997, de 13 de octubre, facultan a la persona titular del Departamento de Economía y Hacienda para establecer, en el ámbito de las obligaciones del retenedor y del obligado a ingresar a cuenta, los modelos de declaración para cada clase de rentas y para determinar la forma y el lugar en que deba efectuarse la declaración e ingreso.

A su vez, la Disposición Adicional Séptima de la Ley Foral 13/2000, de 14 de diciembre, General Tributaria, autoriza al Consejero de Economía y Hacienda para regular mediante Orden Foral los supuestos y condiciones en los que los contribuyentes y las entidades puedan presentar por medios electrónicos, informáticos y telemáticos, declaraciones, comunicaciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

En consecuencia, y de conformidad con las referidas disposiciones y con la atribución contenida en el artículo 6 de la Ley Foral General Tributaria, ordeno:

Artículo 1. Aprobación del modelo 270.

1. Se aprueba el modelo 270, “Resumen anual de retenciones e ingresos a cuenta. Gravamen especial sobre los premios de determinadas loterías y apuestas”, así como los diseños físicos y lógicos que figuran en el Anexo I.

2. La presentación del modelo 270 se realizará, de conformidad con lo dispuesto en el artículo 4, por vía telemática a través de Internet.

Artículo 2. Obligados a presentar el modelo 270  .

.

Estarán obligados a presentar el modelo 270 aquellos sujetos obligados a retener y practicar ingresos a cuenta, de acuerdo con lo dispuesto en el apartado 6 de la Disposición adicional trigésima séptima del Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, en el apartado 2 de la disposición adicional quinta del Texto Refundido de la Ley del Impuesto sobre la Renta de no Residentes y en el artículo 79.2.f) de la Ley Foral del Impuesto sobre Sociedades, que abonen o satisfagan alguno de los premios a que se refiere este artículo.

Artículo 3. Lugar y plazo de presentación del modelo 270  .

.

El modelo 270 deberá presentarse en el Organismo Autónomo Hacienda Tributaria de Navarra, entre los días 1 de enero y 5 de febrero, ambos inclusive, de cada año, en relación con los premios satisfechos en el año inmediato anterior.

Artículo 4. Formas de presentación del modelo 270.

El modelo 270 se presentará por vía telemática a través de Internet, con arreglo a las condiciones generales y al procedimiento contenidos en los artículo 5 y 6 siguientes.

Artículo 5. Condiciones generales para la presentación telemáticas por Internet de las declaraciones correspondientes al modelo 270.

1. La presentación telemática de las declaraciones correspondientes al modelo 270 estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF).

b) El declarante deberá disponer de un certificado electrónico reconocido por la Hacienda Tributaria de Navarra, en los términos establecidos en el Decreto Foral 50/2006, de 17 de julio, por el que se regula el uso de medios electrónicos, informáticos y telemáticos (EIT) en el ámbito de la Hacienda Tributaria de Navarra.

Los prestadores de servicios de certificación y los certificados electrónicos autorizados se encuentran relacionados en el apartado correspondiente, al que se accede a través de la dirección de Internet http://www.hacienda.navarra.es.

c) Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, de conformidad con lo dispuesto en la Orden Foral 130/2009, de 29 de junio, por la que se aprueba el Acuerdo de colaboración externa para realizar en representación de terceras personas la presentación por vía telemática de declaraciones, comunicaciones y otros documentos tributarios y la tramitación telemática del pago de deudas tributarias, deberá disponer del certificado electrónico reconocido por la Hacienda Tributaria de Navarra, al que se refiere la letra b) anterior.

d) Para efectuar la presentación telemática a través de Internet del modelo 270, el declarante o en su caso el presentador autorizado, deberán utilizar el formulario web disponible en el portal de Navarra.

e) Los declarantes deberán tener en cuenta las normas técnicas que se requieren para poder efectuar la citada presentación telemática y que se encuentran publicadas en la página web de la Hacienda Tributaria de Navarra, en la dirección de Internet http://www.hacienda.navarra.es.

2. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Artículo 6. Procedimiento para la presentación telemática por Internet de las declaraciones correspondientes al modelo 270.

El procedimiento para la presentación telemática por Internet de las declaraciones correspondientes al modelo 270 desde el formulario web, será el siguiente:

a) Acceder al servicio de trámites con Hacienda, desde el Portal de Navarra.

b) Seleccionar el modelo de la declaración a realizar, cumplimentando todos los datos necesarios para poder presentar la declaración.

c) Una vez cumplimentada la declaración, utilizar la opción de enviar. El sistema validará la declaración cuando ésta sea correcta. Cuando se detecten errores se comunicarán a través del formulario y no se permitirá presentar la declaración hasta que sean corregidos. Una vez que la declaración sea correcta, el sistema comunicará el número asignado a la declaración presentada, y la posibilidad de imprimirla para obtener un justificante de la misma.

Disposición Final Única. Entrada en vigor.

La presente Orden Foral entrará en vigor el día siguiente al de su publicación en el Boletín Oficial de Navarra, y será de aplicación para la presentación de la declaración informativa a realizar en 2016, correspondiente al año 2015.

ANEXO I. Diseños lógicos a los que deben ajustarse los archivos que se generen para la presentación telemática del Modelo 270

Descripción de los registros.

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

-Tipo 1: Registro de declarante. Datos identificativos y resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y Anexo de la presente Orden Foral.

-Tipo 2: Registro de detalle. Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y Anexo de la presente Orden Foral.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como bienes y derechos se reflejen en la declaración, pero teniendo en cuenta que puede existir más de un registro para cada bien o derecho en función de la diferente condición que pueda tener un mismo declarante y las diferentes fechas de adquisición que puedan existir.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra “Ñ” tendrá el valor ASCII 209 (Hex. D1) y la “Ç” (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

En los supuestos de presentación colectiva (más de un declarante en el mismo archivo) se presentará como primer registro del soporte un registro tipo cero, con arreglo al diseño del tipo de registro cero que se incluye a continuación en este mismo apartado, el cual contendrá los datos de la persona o entidad responsable de la presentación y existirá, en todo caso, aunque dicha persona o entidad figure también en el soporte como declarante. A continuación seguirán los datos del primer declarante (registro de tipo 1), seguido de sus registros de detalle (registro de tipo 2); a continuación los datos del siguiente declarante seguido de sus registros de detalle y así sucesivamente.

El primer registro del fichero (tipo 0 para presentaciones colectivas o tipo 1 para presentaciones individuales) contendrá un campo de 13 caracteres, en las posiciones 488 a 500, reservado para el sello electrónico, que será cumplimentado exclusivamente por los programas oficiales que, en su caso, facilite la Hacienda Tributaria de Navarra. En cualquier otro caso se rellenará a blancos.

MODELO 270

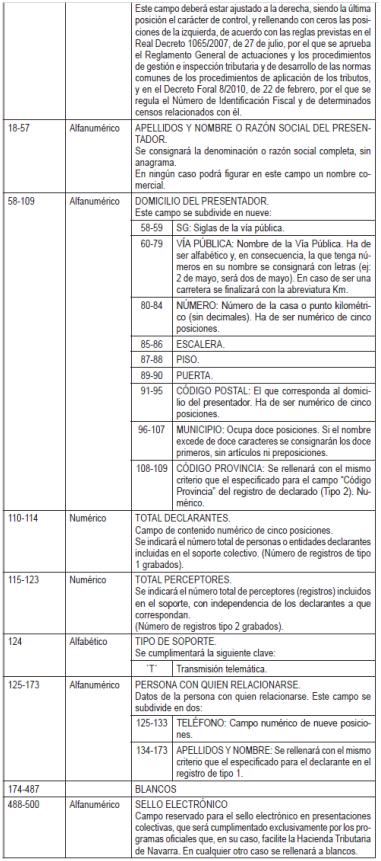

A.-Tipo de registro 0

Presentación colectiva

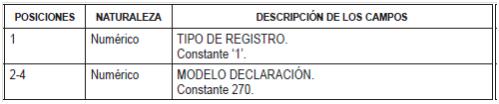

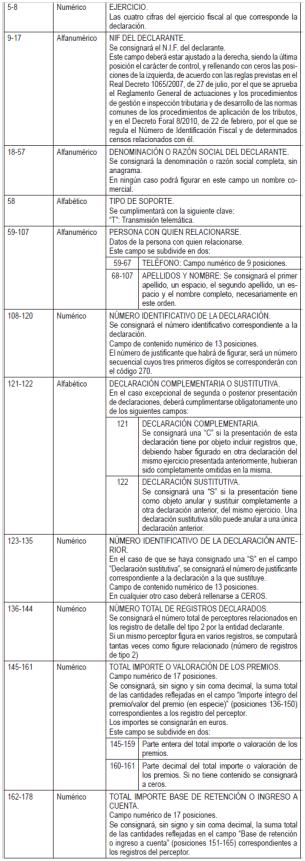

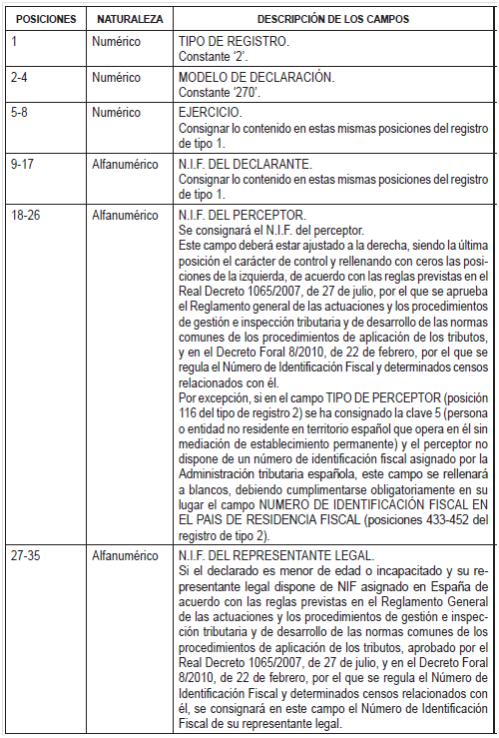

B.-TIPO DE REGISTRO 1

-Todos los importes serán positivos.

-Los campos numéricos que no tengan contenido se rellenarán a ceros.

-Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

-Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda.

-Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo.

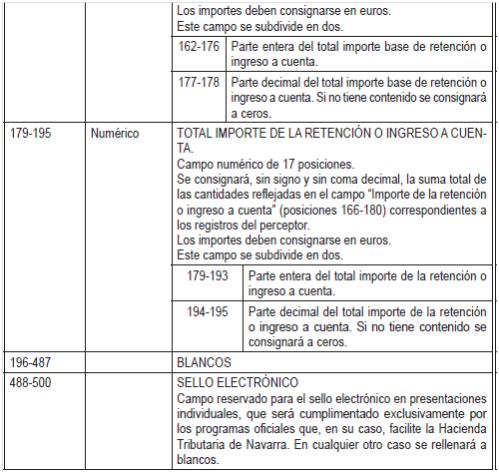

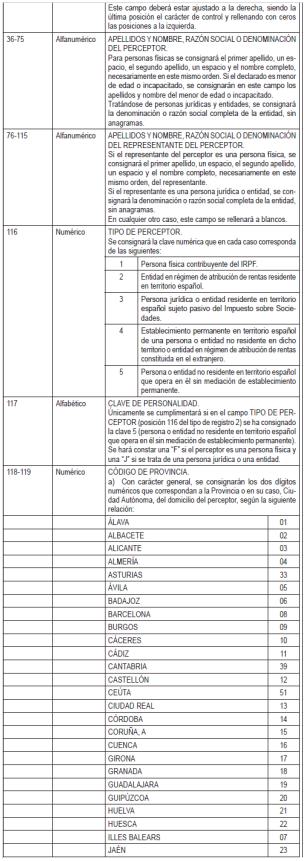

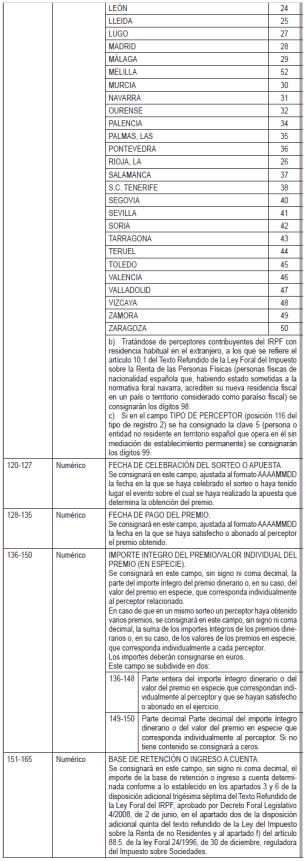

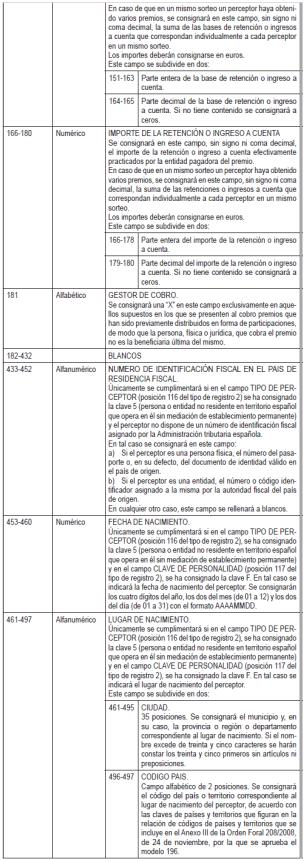

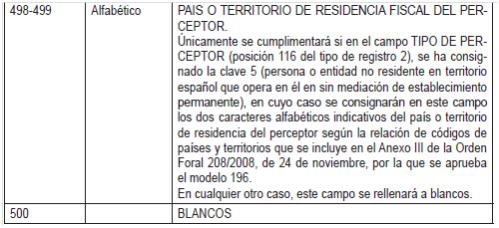

C.-TIPO DE REGISTRO 2

Registro de perceptor

-Todos los importes será positivos.

-Los campos numéricos que no tengan contenido se rellenarán a ceros.

-Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos.

-Todos los campos numéricos ajustados a la derecha y rellenos a ceros por la izquierda

-Todos los campos alfanuméricos / alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo.